Старый добрый цикл Клемана Жюгляра и Карла Маркса идет с середины XIX в. «Десятилетний» цикл полтора века на самом деле запускался кризисами через промежутки в 9–11 лет. Но привычка страдать регулярно была сильна, и в 2019 в. ученые, власти и бизнес начали ждать кризис. Он все не приходил, а потом вдруг явился на незаконченном подъеме в отвратительном виде локдаунов пандемии Covid-19 в 2020 г.

Он вызвал очень странный глубокий спад в сфере услуг вместо обычной промышленности, особо ударил по потреблению богатых слоев. Финансовые власти от внезапности затопили экономику практически всех стран (чем богаче — тем больше) потоком дешевых денег. И мы наблюдали кризис с нетипичным ростом курсов акций, снижением банкротств в 2020 г. Оживление пошло с перекосом в товарные отрасли, что резко потянуло вверх спрос на сырьевые товары и цены на них к лету 2021 г. Сюда надо добавить «тусклое солнце» над Европой и слабые ветры с Атлантики. СПГ из Катара и США одновременно стали уходить на более выгодные рынки в Азии. Образовался шок энергетических цен в ЕС, в чем, разумеется, обвинили Газпром за неимением нормального анализа. Санкции усилили нервозность на рынках и создали сумбур реаллокации экспортных потоков, что предотвратило падение энергетических цен весной 2022 г. в той форме, в которой мы это наблюдаем весной 2023 г.

Описанная смена фаз делового цикла неожиданно вернула мировую экономику — спустя три года — примерно в ту точку, где она находилась перед локдаунами Covid-19. События последних трех лет выглядят так, будто кто-то прокрутил стрелку экономических часов в три раза быстрее. Подъем оказался очень коротким, а цикл — длиной в три года. В этом цикле резко выросли долги государств, социальное расслоение, но не было большого биржевого краха. Текущую ситуацию — замедление роста при высоких темпах роста цен в 2023 г. — вполне можно назвать стагфляцией, но и не самой тяжелой.

Динамика США и традиционно Китая (и Индии) была несколько лучше, чем в Евросоюзе и остальных странах с развивающимися рынками. Россия, вопреки ожиданиям, и под санкциями не слишком выделяется от фона. Неожиданностью стал тяжелый кризис 2020 г. в Италии, Испании и Франции, но это связано с ударом пандемии по туризму. Спад идет в Великобритании, блекло выглядит экономическая динамика в Германии, которая взяла на себя много разных энергетических издержек.

Есть и другие пострадавшие от нынешней ситуации — беднейшие развивающие страны, ряд социальных слоев в самых разных странах. Кроме того, поставки сжиженного газа отличаются от трубопроводного тем, что сжижение-разжижение увеличивает выбросы парниковых газов на 25% при том же объеме. Видимо, пора признать климатическую политику на данный момент побочной жертвой геополитической ситуации. И вряд ли удастся удержать глобальное потепление к 2100 г. в пределах 1,5°С — пора привыкать к мысли о +2° и адаптироваться соответственно континентальным и страновым особенностям. Цели устойчивого развития, на которые были определенные надежды как путь к более разумному миру, также, видимо, придется модифицировать и искать реалистические пути мирового развития заново.

Будет ли глобальный кризис в 2023 г. или не будет глобального кризиса в 2023 г. — это науке неизвестно. Наука пока не в курсе дела. Но МВФ, ФРС, ЕЦБ, правительства и финансовые власти ведущих стран пытаются его избежать, как могут. Пока все же банковская система не дала сильного негативного шока (типа банкротства Lehman Brothers в 2008 г.), то есть накопление долгов и дисбалансов все же не дали пока «триггера». Это хорошая новость, но триггеры в принципе непредсказуемы…

Надо полагать, что финансовые регуляторы всего мира экспериментируют, во многом на ходу, действуют «ситуативно, реактивно, интуитивно и интерактивно». Тот факт, что регуляторы всего мира находятся в таком сложном положении, указывает на ограниченности как знаний ученых о механизме мировой экономики, так и возможностей управления ею, особенно в ситуации паралича координации действий стран мира. Не исключено, что процессы развития мира и ход делового цикла при сильных разнородных последовательных шоках становятся существенно менее управляемыми, чем это было несколько лет назад. И, во всяком случае, они менее управляемы, чем в это верят политические власти и финансовые регуляторы. Это не очень хорошая и уже не новость. Приходится надеяться на удачу и «белых лебедей», хотя это уже совсем из сказочного ряда. Скоро все узнаем…

Старый добрый цикл Клемана Жюгляра и Карла Маркса идет с середины XIX в. «Десятилетний» цикл полтора века на самом деле запускался кризисами через промежутки в 9–11 лет. Но привычка страдать регулярно была сильна, и в 2019 в. ученые, власти и бизнес начали ждать кризиса (после 2008–2010 гг.). Он все не приходил, а потом вдруг явился на незаконченном подъеме в отвратительном виде локдаунов пандемии Covid-19 в 2020 г. Он (первый шок) вызвал очень странный глубокий спад в сфере услуг вместо обычной промышленности, особо ударил по потреблению богатых слоев (музеи, рестораны, полеты, туризм). Финансовые власти — минфины и центральные банки — от внезапности затопили экономику практически всех стран (чем богаче — тем больше) потоком дешевых денег (шок два). И мы наблюдали кризис с нетипичным ростом курсов акций, снижением банкротств в 2020 г. К предпосылкам образования нынешней необычной конъюнктуры и страхов надо отнести еще два явления. Оживление пошло с перекосом в товарные отрасли, что резко потянуло вверх спрос на сырьевые товары и цены на них к лету 2021 г. Сюда надо добавить «тусклое солнце» над Европой и слабые ветры с Атлантики. СПГ из Катара и США одновременно стали уходить на более выгодные рынки в Азии. Образовался (третий) шок энергетических цен в ЕС, в чем, разумеется, обвинили Газпром за неимением нормального анализа. Санкции усилили нервозность на рынках и создали сумбур реаллокации экспортных потоков (четвертый шок), что предотвратило падение энергетических цен весной 2022 г. в той форме, в которой мы это наблюдаем весной 2023 г.

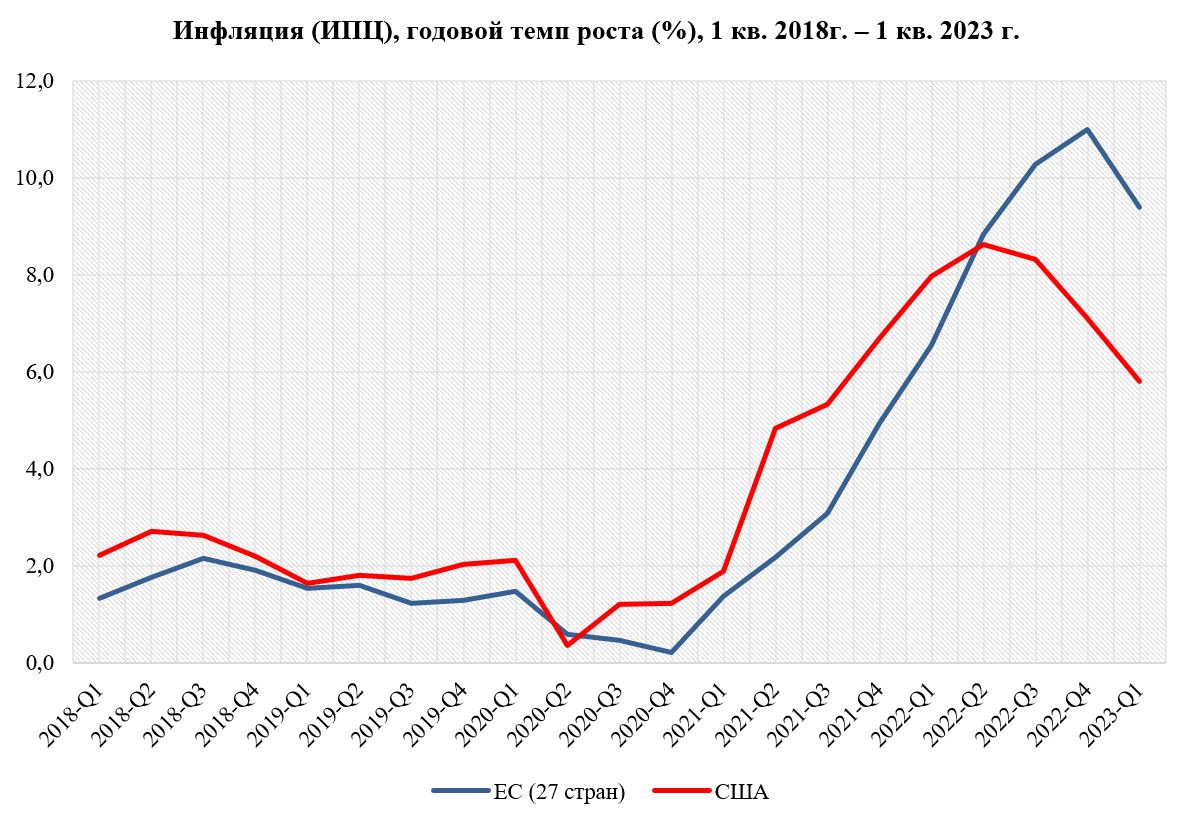

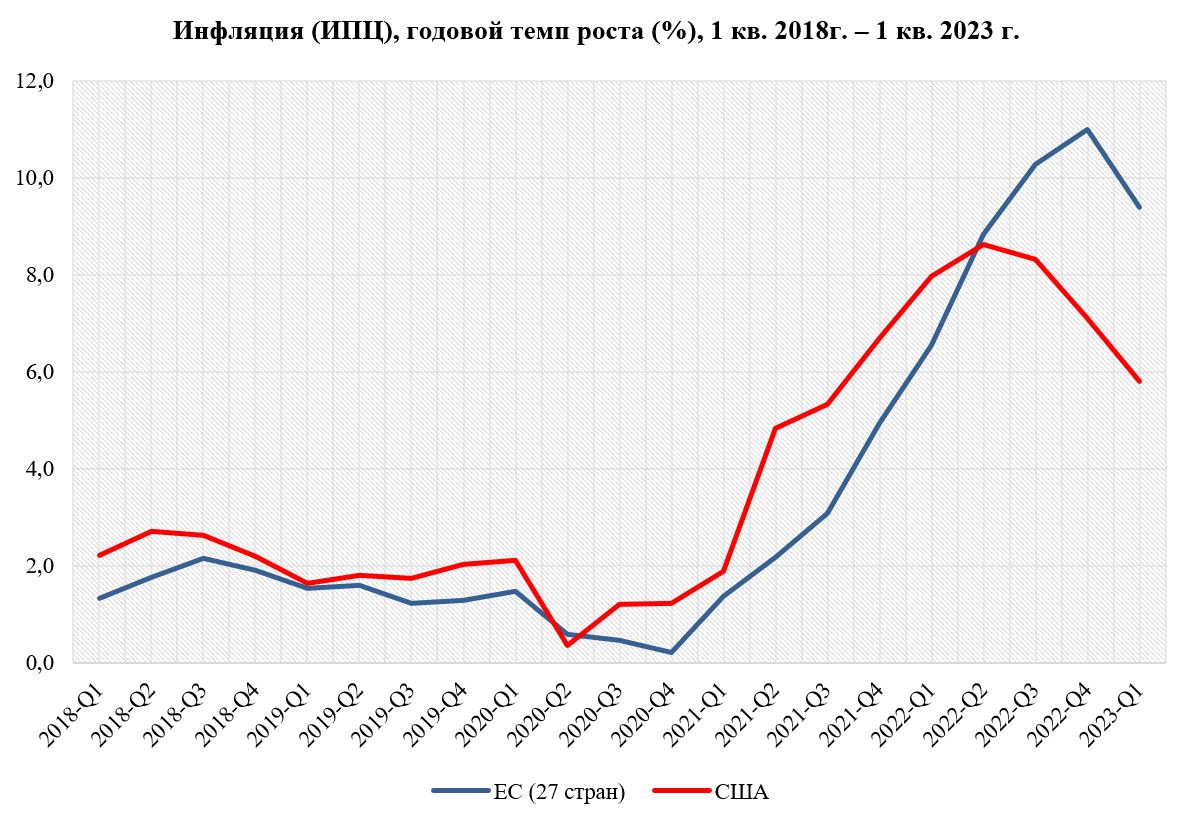

Рисунок 1. Инфляция (ИПЦ), годовой темп роста (%), 1 кв. 2018г. – 1 кв. 2023 г.

Источник: ОЭСР

К осени сформировался забытый с 1980-х гг. и крайне неприятный режим «высокой инфляции» (см. Рис. 1). Дело в том, что в 1990-х и 2000-х гг. мировой экономике удалось преодолеть старую инфляционную «холеру». А теперь она вылезла опять, как штамм закопанной когда-то заразной болезни. Все это происходило уже на фоне несколько выдыхающегося — по темпам прироста экономической активности — постковидного оживления. В четвертом квартале капиталовложения в развитом мире выдохлись и встали. Тут и начали обостряться дебаты и мучения по поводу того, как жить дальше: душить инфляцию ростом процентных ставок или подождать. Поскольку конвенциональная логика рекомендует «душить», а монетарная теория советует не затягивать, то и ФРС, и ЕЦБ стали резковато повышать ключевые ставки (см. Рис. 2), одновременно сокращая размер своих активов, предоставляемых финансовым системам.

Рисунок 2. Долгосрочные процентные ставки по государственным облигациям со сроком погашения в десять лет (% годовых), 1 кв. 2018 г. – 1 кв. 2023 г.

Источник: ОЭСР

Это выглядело так, будто про угрозу банковской системе никто особенно не вспоминал. А зря! После нескольких лет низкой инфляции и ставок процента в финансовых системах оказалось море низкодоходных государственных облигаций, причем в активах банках (в частности, в Silicon Valley Bank), а расходы по привлечению средств стали быстро расти. И к февралю 2023 г. в США банкротство пары банков и угрозы банкротства еще многих стали событием. Трудности банков были выявлены и тут — в марте, как говорится, «они проснулись». Тут пути ФРС и ЕЦБ разошлись — первая оставила ставку на 5% и «долила» 300 млрд долл. ликвидности в систему, а ЕЦБ поднял ставку до 3,5% и продолжает снижать свои активы. МВФ оказался между двух огней и в своем «Глобальном докладе о финансовой устойчивости» (апрель 2023) вербально все же поддержал необходимость сохранить стабильность финансовой системы, но продолжать следить за инфляцией.

И возникла трилемма, по словам выдающегося специалиста Нуриэля Рубини, который предсказал кризис 2008 г. Трилемма эта состоит в том, что центральные банки должны найти дорогу между стабильностью банковской системы (им бы денег подешевле) и инфляцией (деньги дороже), и кризисом. Профессор Рубини считает, что центральные банки, скорее всего, не справятся с маневром между первой и второй опцией, а тогда грозит спад и кризис долгов. Так что читатель может быть уверен, что мир осознает опасность спада, и что мы наблюдаем рискованные виражи финансовых властей мира при низких темпах роста и высокой инфляции.

Описанная смена фаз делового цикла неожиданно вернула мировую экономику — спустя три года — примерно в ту точку, где она находилась перед локдаунами Covid-19. В общем, это небывалое и неожиданное развитие событий с точки зрения истории и теории делового цикла, которая идет от Карла Маркса и Клемана Жюгляра, от 1860-х гг. С тех пор менялась сама экономика, технологии и финансы, менялась и экономическая наука и, в частности, о деловых циклах. Последние никогда не имели жесткой периодичности — кризисы приходили в среднем каждые 9–11 лет, иногда еще небольшой шок между большими рецессиями. Но события последних трех выглядят так, будто кто-то прокрутил стрелку экономических часов в три раза быстрее. Подъем оказался очень коротким, а цикл — длиной в три года. В этом цикле резко выросли долги государств, социальное расслоение, но не было большого биржевого краха. Текущую ситуацию — замедление роста при высоких темпах роста цен в 2023 г. — вполне можно назвать стагфляцией, но и не самой тяжелой.

Динамика США и традиционно Китая (и Индии) была несколько лучше, чем в Евросоюзе и остальных странах с развивающимися рынками. Россия, вопреки ожиданиям, и под санкциями не слишком выделяется от фона. Неожиданностью стал тяжелый кризис 2020 г. в Италии, Испании и Франции, но это связано с ударом пандемии по туризму. Спад идет в Великобритании, блекло выглядит экономическая динамика в Германии, которая взяла на себя много разных энергетических издержек. ЕС в целом, конечно, переплачивает за импорт газа. Суммарная стоимость импорта газа в ЕС (без корректировки на объемы) составила 31 млрд долл. в 2020 г., 80,5 млрд долл. в 2021 г. и 290 млрд долл. в 2022 г. Так что кризиса снабжения не было, но стало дорого.

Есть и другие пострадавшие от нынешней ситуации — беднейшие развивающие страны, ряд социальных слоев в самых разных странах. Кроме того, поставки сжиженного газа отличаются от трубопроводного тем, что сжижение-разжижение увеличивает выбросы парниковых газов на 25% при том же объеме. Видимо, пора признать климатическую политику на данный момент побочной жертвой геополитической ситуации в 2020–2022 гг. И вряд ли удастся удержать глобальное потепление к 2100 г. в пределах 1,5°С — пора привыкать к мысли о +2° и адаптироваться соответственно континентальным и страновым особенностям. Цели устойчивого развития, на которые были определенные надежды как путь к более разумному миру, также, видимо, придется модифицировать и искать реалистические пути мирового развития заново.

Будет ли глобальный кризис в 2023 г. или не будет глобального кризиса в 2023 г. — это науке неизвестно. Наука пока не в курсе дела. Но МВФ, ФРС, ЕЦБ, правительства и финансовые власти ведущих стран пытаются его избежать, как могут. Пока все же банковская система не дала сильного негативного шока (типа банкротства Lehman Brothers в 2008 г.), то есть накопление долгов и дисбалансов все же не дали пока «триггера». Это хорошая новость, но триггеры в принципе непредсказуемы…

Опыт борьбы с кризисами и, в частности, со стагфляцией в развитых странах, когда режим высокой инфляции снова укоренился, в общем относится к довольно давним временам. Опереться особенно не на что, да и статистика не дает примеров для моделей. Прогнозы на 2023–2024 гг. в апреле положительные (см. Табл. 1), рецессия в глобальном масштабе означала хотя бы небольшие, но отрицательные значения приростов ВВП в США и ЕС хотя бы пару кварталов.

Таблица 1. Фактически темпы прироста ВВП за 2019–2022 и прогнозы на 2023–2024 гг.

|

|

факт 2019

|

факт 2020

|

факт 2021

|

факт 2022

|

прогноз от апреля 2023 на 2023

|

прогноз от апреля 2023 на 2024

|

|

Мировой выпуск

|

2.9

|

-3.5

|

5.9

|

3.4

|

2.8

|

3.0

|

|

Развитые экономики

|

1.5

|

-4.9

|

5

|

2.7

|

1.3

|

1.4

|

|

США

|

2.3

|

-3.4

|

5.6

|

2.1

|

1.6

|

1.1

|

|

Еврозона

|

1

|

-7.2

|

5.2

|

3.5

|

0.8

|

1.4

|

|

Германия

|

0.3

|

-5.4

|

2.7

|

1.8

|

-0.1

|

1.1

|

|

Франция

|

1.2

|

-9

|

6.7

|

2.6

|

0.7

|

1.3

|

|

Великобритания

|

0.9

|

-10

|

7.2

|

4.0

|

-0.3

|

1.0

|

|

Страны с формирующимся рынком и развивающиеся

|

4

|

-2.4

|

6.5

|

4.0

|

3.9

|

4.2

|

|

Китай

|

5.9

|

2.3

|

8.1

|

3.0

|

5.2

|

4.5

|

|

Индия

|

4.3

|

-8

|

9

|

6.8

|

5.9

|

6.3

|

|

Россия

|

1.5

|

-3.6

|

4.5

|

-2.1

|

0.7

|

1.3

|

|

Бразилия

|

1.8

|

-4.5

|

4.7

|

2.9

|

0.9

|

1.5

|

Источник: МВФ

Надо полагать, что финансовые регуляторы всего мира экспериментируют, во многом на ходу, действуют «ситуативно, реактивно, интуитивно и интерактивно». Тот факт, что регуляторы всего мира находятся в таком сложном положении, указывает на ограниченности как знаний ученых о механизме мировой экономики, так и возможностей управления ею, особенно в ситуации паралича координации действий стран мира. Не исключено, что процессы развития мира и ход делового цикла при сильных разнородных последовательных шоках становятся существенно менее управляемыми, чем это было несколько лет назад. И, во всяком случае, они менее управляемы, чем в это верят политические власти и финансовые регуляторы. Это не очень хорошая и уже не новость. Приходится надеяться на удачу и «белых лебедей», хотя это уже совсем из сказочного ряда. Скоро все узнаем…