Падение азиатских фондовых рынков в 2015 г.: эпидемия кризиса?

Вход

Авторизуйтесь, если вы уже зарегистрированы

(Голосов: 1, Рейтинг: 5) |

(1 голос) |

Директор, в.н.с. Центра экспертизы санкционной политики, начальник Отдела академичеcкого развития Института международных исследований МГИМО МИД России

2015 год стал катализатором накопления структурных диспропорций в экономических системах большинства развивающихся стран Восточной Азии: темпы экономического роста оказались сравнительно ниже показателей предыдущих лет – группа развивающихся государств АТР росла в среднем на 4,5%. Накопленные структурные диспропорции, повлекшие за собой замедление темпов экономического роста, выразились и в негативной динамике фондовых рынков.

2015 год стал катализатором накопления структурных диспропорций в экономических системах большинства развивающихся стран Восточной Азии: темпы экономического роста оказались сравнительно ниже показателей предыдущих лет – группа развивающихся государств АТР росла в среднем на 4,5% [1]. Накопленные структурные диспропорции, повлекшие за собой замедление темпов экономического роста, выразились и в негативной динамике фондовых рынков.

Обвал китайской биржи в июле 2015 г. и последующее снижение индексов большинства развивающихся государств Восточной Азии спровоцировали массовые опасения по поводу нового азиатского финансового кризиса.

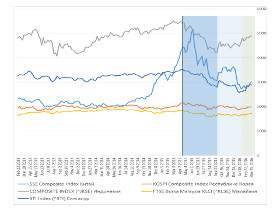

За период с июля 2015 г. по январь 2016 г. таиландский iShares MSCI Thailand Capped (THD) потерял рекордные 23,6%, сингапурский Straits Times Index (STI) упал почти на 18%, а южнокорейский Korea Composite Stock Price Index (KOSPI) – на 7,7%. Рекордное падение было зафиксировано в Китае: с июля по октябрь SSE Composite Index потерял около 25%, а после роста на 6,3% к 20-м числам декабря уже к концу января 2016 г. обвалился еще на 14% (экспертные расчеты на основе данных «Finance. Historical Prices»). Относительно более благоприятная ситуация сложилась на фондовом рынке Малайзии, где снижение составило лишь 4% за аналогичный период. Исключением можно считать ситуацию на фондовом рынке Индонезии: за снижением почти на 13,4% в период с июля по октябрь последовал устойчивый рост, сохраняющийся до настоящего времени.

Высокая взаимозависимость на региональном уровне повышает риск распространения «кризисных эпидемий» роста у инвесторов субъективных ожиданий негативных изменений.

Многие эксперты связываютпадение азиатских фондовых рынков с кризисными тенденциями в китайской экономике и распространением «эпидемии кризиса» на рынки соседних стран. Но можно ли в действительности считать наблюдаемое падение следствием цепной реакции или это закономерный результат внутренних структурных диспропорций, накопленных в экономических системах отдельных государств Восточной Азии?

Уроки истории

Одна из особенностей Восточноазиатского региона – относительная сбалансированность влияния глобальных, региональных и страновых факторов на динамику показателей экономического развития в целом и фондовых рынков в частности. При этом влияние региональных факторов не столь значительно по сравнению с Европой, но выше, чем в Северной или Южной Америке. Это следствие успешной реализации общерегиональных интеграционных сценариев (в форматах АСЕАН и АСЕАН+1), многосторонних инициатив сотрудничества, масштабных трансграничных проектов, а также расширения внутрирегиональных торговых и инвестиционных связей.

Китай. В зоне турбулентности

В результате у инвесторов и других субъектов внешнеэкономической деятельности формируется восприятие Восточноазиатского региона как единого взаимосвязанного целого. Это во многом может предопределить поведение, соответствующее общим настроениям, без учета индивидуальных особенностей экономического развития и стратегий экономического роста государств в отдельности.

Высокая взаимозависимость на региональном уровне повышает риск распространения «кризисных эпидемий» не только посредством реального ухудшения экономических показателей соседних стран, но и роста у инвесторов субъективных ожиданий негативных изменений.

В 1997–1998 гг. именно поведение толпы как одно из проявлений феномена асимметричной информации способствовало разрастанию азиатского финансового кризиса. Сначала высокий моральный риск и «стадное поведение» спровоцировали резкий приток краткосрочного капитала в развивающиеся государства Восточноазиатского региона. Простимулированный высокими темпами роста экономик азиатских стран в предкризисный период [2], регион стал практически единственным источником финансирования дефицитов платежных балансов. Позднее масштабная паника, возникшая после обрушения национальной валюты Таиланда [3] при резком переходе к свободному плаванию, привела к массовым изъятиям капитала. 40%-ная девальвация бата повлекла за собой удорожание стоимости обслуживания внешних долгов, ухудшение платежной позиции и стремительное расходование накопленных международных резервов. Под влиянием паники инвесторов кризис быстро распространился на Филиппины, Индонезию, Малайзию и Республику Корея, обрушив их финансовые рынки и захлестнув большинство стран региона.

Тенденции, обозначившиеся на китайском фондовом рынке с середины 2014 г., были обусловлены мерами внутренней экономической политики в сочетании со стремлением иностранных инвесторов получить высокие прибыли.

Доверие инвесторов было подорвано и слабостью финансового сектора, который был обременен крупными необслуживаемыми ссудами, высоким уровнем долга корпоративного сектора и слабостью корпоративного управления [4]. В условиях недостаточного развития институтов, способных выступить альтернативой банковскому кредитованию (рынка корпоративных облигаций), страны региона лишились шансов на быстрое восстановление, улучшение инвестиционных позиций и состояния платежных балансов.

В 1997 г. высокая взаимозависимость на фоне накопленных внутренних структурных диспропорций сыграла решающую роль в распространении кризиса с Таиланда на экономические системы соседних государств. Но стал ли именно китайский обвал отправной точкой падения азиатских фондовых рынков в середине 2015 г.?

Китайский коллапс

Устойчивое падение индексов фондовых рынков в большинстве стран Восточной Азии началось еще с середины апреля 2015 г., задолго до июльского обвала китайской биржи. К середине июля индонезийский CompositeIndex уже упал на 11,5% по сравнению со значениями середины апреля. Снижение малазийского FTSE Bursa Malaysia KLCI составило 6,5%, сингапурского STI – 4,9%, таиландского iShares MSCI Thailand Capped (THD) – 13,8%, а филиппинский индекс PSEi Composite потерял за аналогичный период 6,8% (см. рис. 1).

Следует отметить, что для КНР, единственной из стран региона, была характерна противоположная тенденция: в предкризисные месяцы тренд китайского SSE Composite Index был не только восходящим, но и демонстрировал стремительный рост – с апреля по июнь индекс вырос более чем на 20%. При этом устойчивые темпы роста сохранялись в общей сложности на протяжении года (с июля 2014 г.).

Очевидна низкая корреляция между динамикой фондового рынка Китая и тенденциями на фондовых рынках соседних стран. Если коэффициент корреляции индексов Японии и Республики Корея с китайским SSE Composite Index с января 2015 г. по март 2016 г. был на уровне 0,8 и 0,78 соответственно, то по рынкам стран АСЕАН-5 соответствующий показатель оказался существенно ниже: у Сингапура – 0,66, у Таиланда – 0,48, у Индонезии – 0,42, у Малайзии – 0,41.

Тенденции, обозначившиеся на китайском фондовом рынке с середины 2014 г., были обусловлены мерами внутренней экономической политики (реформами в финансовой сфере [5]) в сочетании со стремлением иностранных инвесторов получить высокие прибыли и оперативно использовать новые возможности.

На некоторое ограничение доступа к внутренним финансовым ресурсам повлияли следующие факторы: присоединение с 2013 г. к Базель III [6] с более жесткими количественными параметрами; проведение банковской реформы, направленной на укрепление рыночной дисциплины банков и минимизацию рисков в условиях высокой кредитоемкости китайской экономики; усиление надзора за неформальной банковской деятельностью, одним из ключевых источников роста китайской экономики.

В условиях сохранения достаточно высоких, хотя и несколько снижающихся темпов роста китайской экономики в страну устремился капитал, в том числе и спекулятивный. Резкий приток капитала был спровоцирован курсом на либерализацию финансовых рынков, которая рассматривалась в качестве одного из ключевых элементов структурной перестройки экономики, продекларированной по итогам третьего пленума ЦК КПК (ноябрь 2013 г.). Сказались также поэтапная либерализация процентных ставок и реализация пилотной программы «Shanghai-Hong Kong Stock Connect», запущенной в ноябре 2014 г. Высокая склонность населения к сбережениям (на уровне 51,4% ВВП), низкий вклад потребления частного сектора в прирост ВВП (около трети против 55% в среднем для развивающихся государств АТР) [7] при относительно небольшом выборе способов вложения средств породили бум на рынках недвижимости и ценных бумаг. Это еще сильнее расшатало экономику КНР и повысило ее уязвимость. Неудивительно, что через год после начала бурного роста финансовый пузырь лопнул, а фондовый рынок рухнул на 8,5% за один день.

В отсутствие краткосрочного бума, который был во многом вызван погоней иностранных инвесторов за высокими прибылями и выразился в резком росте котировок, китайская динамика могла быть аналогичной динамике в остальных странах. При этом причинно-следственная связь между событиями в Китае и общим нисходящим трендом на рынках соседних государств неочевидна, и ситуацию в этой стране вряд ли можно считать триггером кризисных процессов.

На пути к структурной перестройке

Гораздо больше оснований полагать, что и падение в Китае, и снижение фондовых рынков большинства других развивающихся государств Восточной Азии обусловлены общими причинами (в том числе внешними), схожестью моделей и стратегий экономического роста в предкризисный период.

Высокие темпы экономического роста в большинстве стран региона на протяжении многих лет обеспечивались стратегией, ориентированной на экспорт. Средние темпы прироста экспорта товаров и услуг до кризиса, в 2002–2007 гг., составляли 13,3% для Республики Корея и 12,2% для Сингапура. Во Вьетнаме экспорт товаров и услуг увеличивался в среднем на 11,3%, в Таиланде – на 9,7%, в Малайзии – на 7,5%. В Китае был зафиксирован рекордный рост на уровне 21,2% в среднегодовом исчислении [8]. Высокие темпы роста экспорта обеспечивали хронически положительные сальдо торгового баланса и счета текущих операций и сопровождались в большинстве стран профицитами государственных бюджетов [8].

Причинно-следственная связь между событиями в Китае и общим нисходящим трендом на рынках соседних государств неочевидна, и ситуацию в этой стране вряд ли можно считать триггером кризисных процессов.

Падение спроса на внешних рынках в результате кризиса 2008–2009 гг. привело к замедлению внешней торговли – в среднем до 2,3% в 2012–2014 гг. по сравнению с 7,5% по экспорту в 2005–2007 гг. [9]. Азиатские государства лишились значительной части своих экспортных доходов. Наблюдалось ухудшение ряда макроэкономических показателей, затоваривание рынков, резкое сокращение инфляции и рост дефляционного давления как следствие превышения предложения над спросом.

Произошло также сокращение профицитов по счетам текущих операций. Так, в Китае положительное сальдо счета текущих операций снизилось в 2011 г. на 42,8% по сравнению с 2010 г. В Индонезии сокращение профицита в том же году составило более 67%, но уже в 2012 г. наблюдался рост дефицита, продолжавшийся вплоть до 2014 г. Сальдо счета текущих операций в Таиланде после положительных значений сменилось дефицитом в 2012 г., который обусловливался главным образом резким сокращением профицита торгового баланса. Для Филиппин отрицательное сальдо торгового баланса было характерно на протяжении пяти лет – с 2010 г. по 2014 г. [10]. В Республике Корея падение на уровне 35,3% в 2011 г. компенсировалось быстрым восстановлением и ростом, продолжавшимся вплоть до 2014 г. В Малайзии в 2012 г. произошло сокращение положительного сальдо счета текущих операций на 44,4%, которое, несмотря на нисходящий тренд, в 2013 г. замедлилось [10].

Конфуций не предупредил —

проблемы китайского фондового рынка

Кризис выявил острую зависимость азиатских стран от экспорта. Многие из них были вынуждены пересмотреть свои стратегии экономического развития в направлении диверсификации источников роста, стимулирования внутреннего спроса, сокращения нормы сбережений с помощью инструментов налогово-бюджетной и денежно-кредитной политики.

Сравнительно высоким – на уровне 3% ВВП – остается уровень расходов на социальную защиту населения в Малайзии, Сингапуре и Вьетнаме. В Таиланде в октябре 2014 г. был принят пакет мер налогово-бюджетного стимулирования в размере 2,8% ВВП [11]. В Республике Корея после снижения уровня инфляции до 1,3% (при целевом показателе в 2%) были приняты меры, направленные на стимулирование потребления, роста цен и снижение дефляционных ожиданий. Так, процентные ставки корректировались в сторону снижения дважды в 2014 г. и один раз в 2015 г., а уровень исходной процентной ставки достиг исторического минимума – 1,75% [12]. Органы денежно-кредитной политики Китая в стремлении нарастить ликвидность с конца 2014 г. дважды снижали уровни ключевых ставок. В феврале 2015 г. на 0,5 процентных пункта (с 20% до 19,5%) была снижена норма обязательных резервных требований [13]. В Таиланде исходная процентная ставка (минимальная ставка, требуемая инвестором при вложении средств в неказначейские ценные бумаги) была снижена в марте 2015 г. на 25 процентных пунктов – до уровня 1,75% [13].

Кризис выявил острую зависимость азиатских стран от экспорта.

Таким образом, накопление внутренних структурных диспропорций, высокая зависимость азиатских экономик от внешнего спроса и уязвимость их стратегий экономического роста перед лицом глобальных кризисов послужили основными причинами ухудшения динамики фондовых рынков в большинстве стран Восточной Азии в 2015 г. Китайский коллапс в некоторой степени ускорил темпы падения, однако считать его ключевой причиной негативных тенденций вряд ли возможно.

Смена тенденции

Сегодня, как и в конце 1990-х гг., асимметричная информация по-прежнему может способствовать развитию эпидемии кризиса, а обвал рынка одного государства может спровоцировать панику инвесторов и распространиться на рынки соседних стран. Тем не менее нынешняя ситуация существенно отличается от ситуации 1997 г.

Как бы то ни было, экономическая политика и условия внутреннего развития стали более прозрачными для оценки инвесторами потенциальных рисков. Сегодня для большинства стран региона характерно более рыночное курсообразование [14] и, соответственно, большая независимость в проведении денежно-кредитной политики. Успешная реализация многосторонних инициатив финансового сотрудничества (Чиангмайская инициатива, Инициатива развития рынков облигаций), а также внутренние реформы в финансовом секторе повлекли за собой укрепление национальных финансовых систем, повышение прозрачности и устойчивости банковского сектора. Таким образом, по сравнению с ситуацией 1990-х гг. у инвесторов больше возможностей и информации для независимой и более объективной оценки потенциальных рисков, исходящей из особенностей развития каждой страны в отдельности. Поэтому при принятии решений они в относительно меньшей степени руководствуются общими настроениями и реже действуют в соответствии с «поведением толпы».

Китайский коллапс в некоторой степени ускорил темпы падения, однако считать его ключевой причиной негативных тенденций вряд ли возможно.

Динамика валютных курсов и индексов фондовых рынков в большей степени отражает внутренние структурные диспропорции и напрямую зависит от эффективности реализации стратегий диверсификации источников экономического роста, чем от процессов в соседних странах.

Проводимые в ряде стран Восточной Азии реформы, направленные на расширение внутреннего потребления, приносят положительные плоды, в частности снижается норма сбережений в Малайзии и Сингапуре [15]. Смягчение внутренних диспропорций отражается и на динамике фондовых рынков. В первые месяцы 2016 г. оживление наблюдалось на фондовых рынках большинства стран региона, резкий нисходящий тренд сменился восходящим, хотя и не столь стремительным. Южнокорейский KOSPI вырос на 3,8%, а малазийский FTSEBursaMalaysiaKLCI и сингапурский STI Index – на 3,7% и 4,7% соответственно. Таиландский iShares MSCI Thailand Capped зафиксировал рекордный рост в 22,2% с начала января 2016 г. Значительного прогресса удалось достичь и Индонезии, где оживление рынка началось еще в октябре 2015 г., и к марту 2016 г. рост составил 16%.

В Китае существенного роста потребления достичь пока не удается, несмотря на меры правительства по стимулированию увеличения доходов домохозяйств. Сохранение внутренних проблем отражается и на отсутствии положительной динамики фондового рынка: SSE Composite Index продолжил падение, снизившись менее чем за 3 месяца на 5,3%.

Таким образом, наблюдаемые в странах региона кризисные процессы имеют общие корни, обусловленные единой, ориентированной на экспорт стратегией экономического роста в предкризисный период. При этом независимо от событий, происходящих в Китае, падение фондового рынка оказалось менее значительным именно в тех странах, в которых сложилась относительно более благоприятная макроэкономическая ситуация – в Малайзии и Республике Корея.

По сравнению с ситуацией 1990-х гг. у инвесторов больше возможностей и информации для независимой и более объективной оценки потенциальных рисков

Процесс выхода из кризисной ситуации во многом зависит от интенсивности и эффективности реформ, направленных на стимулирование частного потребления домохозяйств. В странах АСЕАН-5 можно ожидать относительно более быстрого восстановления по сравнению с Китаем. Предполагается, что общий тренд 2016 г. для этой группы стран будет восходящим, но умеренным, поскольку восточноазиатские государства пристально следят за сохранением финансовой стабильности, проводят сбалансированную экономическую политику и стремятся минимизировать риски образования «мыльных пузырей» на рынках активов, в том числе и на финансовых рынках. Эффект от проводимых в Китае реформ может оказаться более отсроченным.

1. Economic and Social Survey of Asia and the Pacific 2015. Year-End Update. UNESCAP. Bangkok, 2016. 2. Всемирный Банк. Показатели мирового развития. 2003. 3. Bustelo P. The East Asian Financial Crises: An Analytical Survey // ICEI Working Papers. 1998. № 10. Pp. 16–22. 4. CEICDataCompanyLTD. Всемирный банк. Показатели мирового развития. 2003. 5. Carpenter J.N., Fangzhou Lu, Whitelaw R.F. The Real Value of China’s Stock Market // NBER Working Paper 20957. February 2015. 6. Базель III – документ Базельского комитета по банковскому надзору, содержащий методические рекомендации по банковскому регулированию, требования к структуре и достаточности капитала банков. Он нацелен на повышение качества управления рисками и стабильности национальных финансовых систем. 7. Regional Connectivity for Shared Prosperity // Economic and Social Survey of Asia and the Pacific. UN. Bangkok, 2014. С. 39. 8. IMF. World Economic Outlook Statistic Database. April 2015. 9. International Trade Statistics 2015. World Trade Organisation. P. 16. 10. IMF. Balance of Payment Statistics. BOP and IIP Data by Country. 2015. 12. Adjusting to a Changing World. East Asia and Pacific Economic Update. World Bank. April 2015. Pp. 10–11. 13. Economic and Social Survey of Asia and the Pacific 2015. Op. cit. P. 52. 13. Арапова Е.Я. Восточная Азия: диверсификация источников экономического роста // Азиатско-Тихоокеанский регион: экономика, политика, право. 2014. № 3–4. С. 62–74. 14. Annual Report on Exchange Arrangements and Exchange Restrictions 2014. IMF. Washington D.C., 2014. Pp. 5–6. 15. Economic and Social Survey of Asia and the Pacific 2015. UNESCAP. Bangkok, 2015.

(Голосов: 1, Рейтинг: 5) |

(1 голос) |