Торговля РФ с Бразилией: чем хуже, тем лучше

Вход

Авторизуйтесь, если вы уже зарегистрированы

(Голосов: 26, Рейтинг: 4.65) |

(26 голосов) |

К.и.н, специалист по Латинской Америке

Знаете, на какие годы в XXI в. приходились пики положительной динамики в торговле России и Бразилии? На 2008, 2014 и… 2022 гг. (но это пока неточно). Тенденция такова — в начале каждого кризиса страны выходят на пик двусторонней торговли. Эта закономерность связана с ростом цен на те или иные коммодитис и/или искусственными диспропорциями в торговле, но есть и нюансы. С 2008 и даже с 2014 гг. многое изменилось — Бразилия теперь производит много нефти и стала крупнейшим (крайне зависимым от азотных, фосфорных и калийных удобрений) поставщиком сои и кукурузы на мировой рынок. Россия же теперь сама производит много мяса, но заинтересована в рынках сбыта для углеводородов и продукции химической промышленности, а главное — в поставщиках технологической продукции, сырья для промышленности и некоторых категорий индустриальных товаров потребительского рынка. На этом фоне объем торговли Бразилии и России в 2021 г. вырос больше, чем на 70%, а в первом полугодии 2022 г. рост относительно аналогичного периода 2021 г. составил 78%. В денежном выражении в 2022 г. может быть побит рекорд 2008 г., особенно если начнется поставка из России дизельного топлива, анонсированная президентом Жаиром Болсонару. Вопрос заключается в устойчивости этого тренда. Пока, похоже, как и прежде, это лишь ситуационный рост, но есть и некоторые позитивные тенденции. Мы проанализировали структуру торговли стран в 2021–2022 гг. на основе данных бразильской системы Comex Stat (визуализация данных деклараций экспортеров и импортеров SISCOMEX).

Торговля России с Бразилией встала перед несколькими вызовами — слабо диверсифицированная структура, небольшое участие мелких компаний, проблемы с логистикой, которые могут возникнуть из-за введения западных санкций, зарегулированность с обеих сторон, настороженность бразильских компаний из-за риска попасть под санкции Запада.

За ростом торговли в 2021–2022 году, исходя из ее структуры, как и в предыдущие кризисные годы, вероятно, последует заметное снижение. В долгосрочной перспективе закупки удобрений будут снижаться. По данным EMBRAPA, на стоимость удобрений сейчас приходится порядка 40% стоимости основных бразильских экспортных культур, при этом зависимость Бразилии от импорта удобрений составляет около 85%. Такое положение дел крайне невыгодно для бразильской экономики, а тем более на фоне использования удобрений как инструмента геополитики. В марте в стране был принят Национальный план удобрений (PNF), призванный снизить зависимость от иностранных поставщиков. Стоит отметить, что решение о диверсификации является общим для политических элит. Этот подход в еще большей степени, чем нынешнее правительство, разделяет экс-президент Луис Инасиу да Силва (Лула), шансы на победу которого на выборах этого года весьма велики. С другой стороны, даже согласно PNF, полностью отказаться от закупок удобрений Бразилия не сможет. Можно сделать осторожный вывод, что отказаться от поставок из России полностью вряд ли получится, но снизить их при запуске собственных заводов и создании инфраструктуры для поставок сырья Бразилия вполне сможет.

Очень перспективная сфера — сотрудничество России и Бразилии в нефтегазовом секторе. В начале июля этот вопрос встал в виде поставок российского дизеля. Бразилия стала добывать много нефти после открытия и разработки подсолевых месторождений на глубоководном шельфе. Это произошло не так давно, и большинство НПЗ в стране не «настроены» на этот тип нефти, поэтому она в основном идет на экспорт. Для производства в том числе дизеля страна закупает нефть на мировом рынке, а также импортирует готовый дизель. 12 июля ANP приняла решение об увеличении минимальных запасов дизеля «из-за неопределенностей, вызванных глобальной геополитической ситуацией и прогнозом увеличения спроса в этот период». Возможно, одним из источников увеличения запасов станет дизельное топливо из России. По крайней мере, примерно в это же время президент страны Жаир Болсонару анонсировал закупки топлива в РФ.

Знаете, на какие годы в XXI в. приходились пики положительной динамики в торговле России и Бразилии? На 2008, 2014 и… 2022 гг. (но это пока неточно). Тенденция такова — в начале каждого кризиса страны выходят на пик двусторонней торговли. Эта закономерность связана с ростом цен на те или иные коммодитис и/или искусственными диспропорциями в торговле, но есть и нюансы. С 2008 и даже с 2014 гг. многое изменилось — Бразилия теперь производит много нефти и стала крупнейшим (крайне зависимым от азотных, фосфорных и калийных удобрений) поставщиком сои и кукурузы на мировой рынок. Россия же теперь сама производит много мяса, но заинтересована в рынках сбыта для углеводородов и продукции химической промышленности, а главное — в поставщиках технологической продукции, сырья для промышленности и некоторых категорий индустриальных товаров потребительского рынка. На этом фоне объем торговли Бразилии и России в 2021 г. вырос больше, чем на 70%, а в первом полугодии 2022 г. рост относительно аналогичного периода 2021 г. составил 78%. В денежном выражении в 2022 г. может быть побит рекорд 2008 г., особенно если начнется поставка из России дизельного топлива, анонсированная президентом Жаиром Болсонару. Вопрос заключается в устойчивости этого тренда. Пока, похоже, как и прежде, это лишь ситуационный рост, но есть и некоторые позитивные тенденции. Мы проанализировали структуру торговли стран в 2021–2022 гг. на основе данных бразильской системы Comex Stat (визуализация данных деклараций экспортеров и импортеров SISCOMEX) [1].

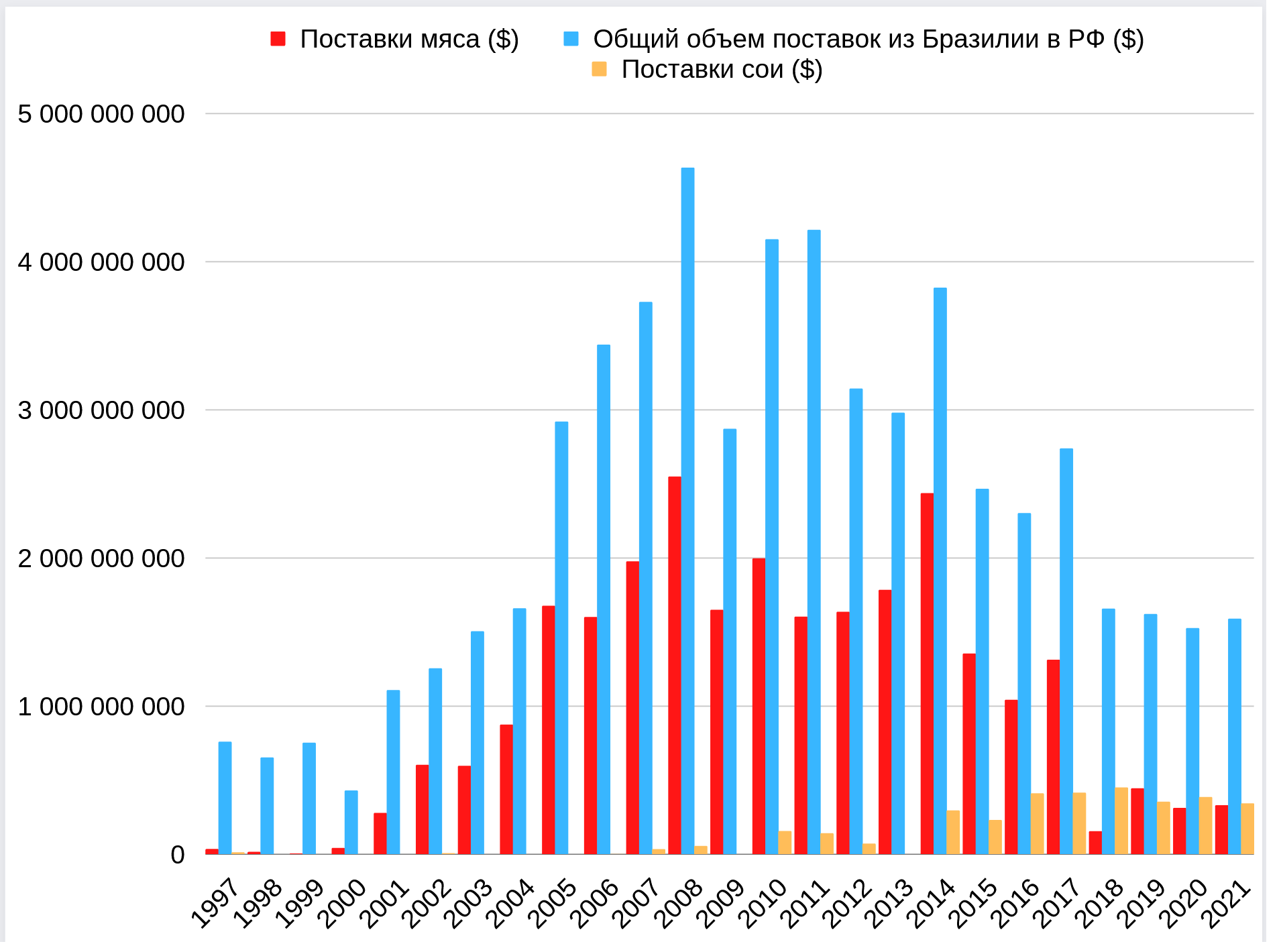

Торговля между Россией и Бразилией стала заметно расти с начала XXI в. — благодаря поставкам мяса из Бразилии, а затем — удобрений из России. При этом сальдо торгового баланса долго оставалось отрицательным для российской стороны, пока не случился бум закупок минеральных удобрений. Чтобы понять, как все происходило и откуда в структуре двусторонней торговли появились удобрения, достаточно обратить внимание на график поставок зерновых и бобовых культур (в основном сои) из Бразилии в Китай (см. Рис. 1).

Рис. 1. График поставок сои в Китай

Выращивание устойчивой генно-модифицированной сои открыло принципиально новые горизонты перед бразильским сельским хозяйством. Даже при сравнительно неспешном расширении площади посевных в Бразилии могут собирать огромные урожаи, объемы которых зачастую ограничены лишь спросом и вопросами логистики. Все, что для этого нужно (учитывая не слишком плодородные земли во внутренних районах страны) — постоянное использование удобрений. По данным Бразильской корпорации сельскохозяйственных исследований (Embrapa), с 2000 по 2015 гг. использование удобрений в стране выросло на 87%, позволив увеличить производство зерновых на 150% за тот же период [2].

При этом в бразильской сое больше протеина, и она дешевле, чем соя из США. Китай, которому требуется огромное количество сои для внутреннего рынка, нашел хорошего поставщика в лице Бразилии, а соя — наряду с металлургией и нефтью — сыграла существенную роль в том, что Поднебесная потеснила США с позиции крупнейшего торгового партнера Бразилии.

Таким образом, в 2008 г. совпали три тренда: резкий рост экспорта сои из Бразилии в Китай, рост цен на удобрения, продолжение российских закупок мяса из Бразилии. В результате тогда Россия и Бразилия «наторговали» на 7,985 млрд долл., установив рекорд, который не был побит до сих пор.

Рис. 2. График изменения доли удобрений в российском импорте

После 2008 г. рост поставок мяса из Бразилии в Россию прекратился. В 2014 г. с введением анти-санкций на продовольственные товары из ЕС Россия стала закупать в Бразилии несколько больше продовольственных товаров и сырья для пищевой промышленности, но длилось это недолго. В России выросло производство мяса — и с бразильскими конкурентами решили бороться в том числе административно-санитарными методами. Апогей этой борьбы пришелся на 2017 г., когда были введены ограничения на поставки мяса из Бразилии из-за использования некоторыми хозяйствами страны стимулятора роста мышечной массы рактопамина (не запрещен в Бразилии, Мексике и США, но запрещен в ЕС и России).

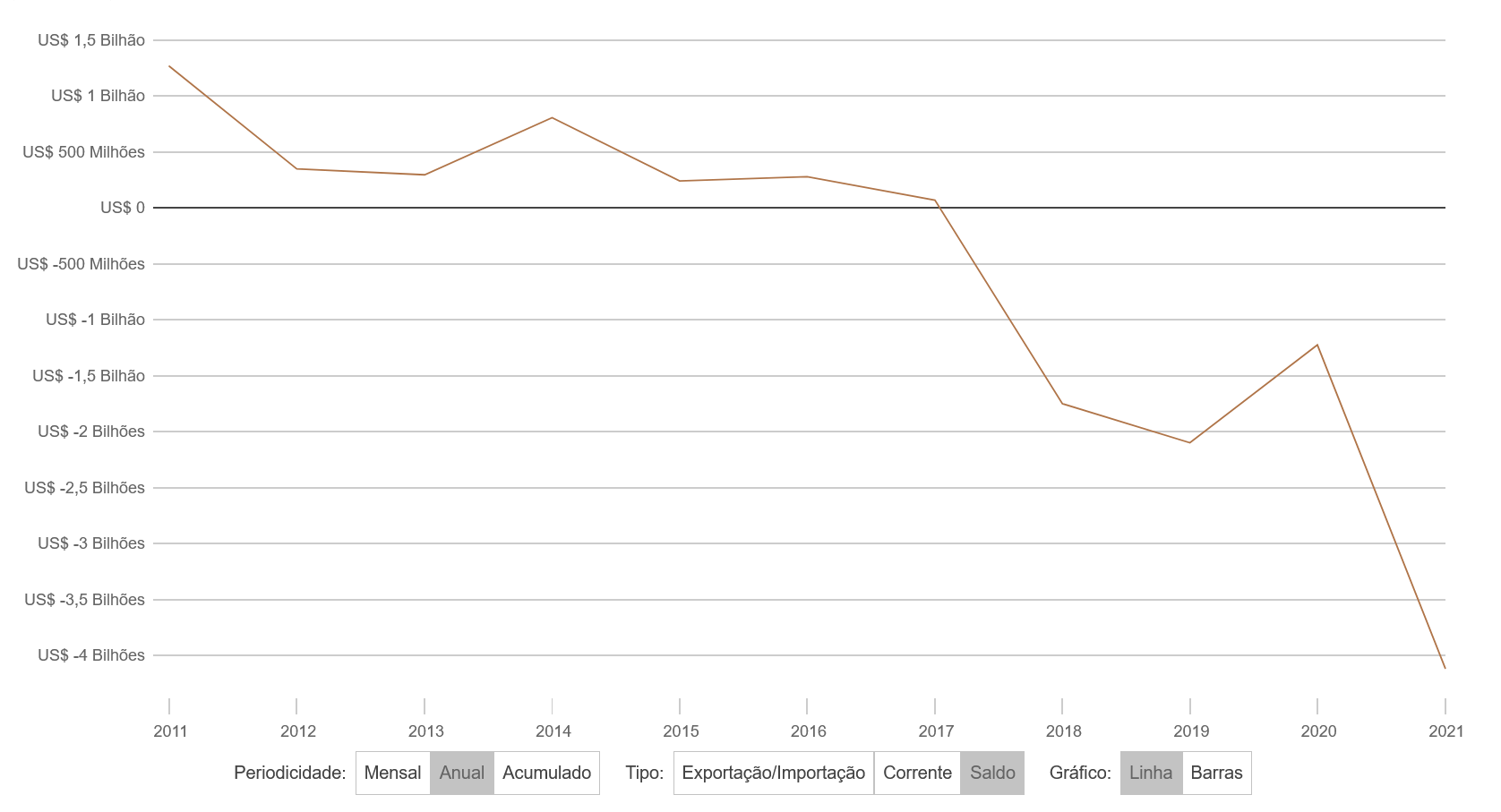

Рис. 3. График изменения доли мяса и сои в бразильских поставках

Это нанесло серьезный удар по сальдо торгового баланса и было негативно воспринято бразильским бизнесом. До 2017 г. двусторонняя торговля была сбалансирована с небольшим положительным сальдо для Бразилии, после — бразильское сальдо торгового баланса с Россией уходит в резко отрицательную зону.

Рис. 4. График сальдо торгового баланса

С того момента тезис о том, что страна должна снижать зависимость от импорта удобрений стал обязательным атрибутом большинства докладов о будущем аграрного сектора страны (правда, для этого пока мало делалось). Москва давала сигналы о том, что будет открывать свой рынок только в обмен на торговые и/или политические уступки. Не стоит забывать и о политическом фоне — в 2016 г. парламент страны объявил импичмент президенту Дилме Русеф, что было негативно воспринято частью политических и дипломатических кругов в России. Среди последних до сих пор есть иллюзии относительно латиноамериканских левых и следы сомнительной советской логики относительно ориентации в регионе на любые декларирующие антиамериканизм силы.

Звезды снова сошлись

Во время визита Жаира Болсонару в Москву в феврале и после начала конфликта на Украине многие западные СМИ стали активно повторять тезис о том, что доля России в экспорте Бразилии составляет всего 0,6%, а страна занимает 36-е место в рейтинге покупателей бразильских товаров. Преподносилось это как малозначительность Москвы для южноамериканского гиганта. На самом деле общее положительное сальдо торгового баланса Бразилии (61,4 млрд долл. в 2021 г.) в заметной мере (точно посчитать, в какой, — сложно) зависит от торговли с Москвой, которая контролирует цены на удобрения и их поставку. Закупки в России — это всего 2,6% бразильского импорта, но без него не будет гигантского объема агроэкспорта, питающего бразильскую экономику.

Рис. 5. Крупнейшие торговые партнеры Бразилии в 2021 г.

В 2021 г. Бразилия удвоила импорт удобрений из России на фоне роста спроса со стороны Китая. При этом примерно с 2020 г. российское правительство явно активизировало усилия для сближения с Бразилией и подавало сигналы о том, что готово идти навстречу по ряду сложных вопросов даже без ответных шагов вроде покупок российских вооружений или не слишком конкурентоспособных индустриальных изделий и технических решений (в начале 2021 г. Москва даже сменила посла в Бразилиа). Бразилии обещали удобрения, открыли квоты на закупки говядины и свинины, говорили о расширении поставок фруктов, обещали поддержку в ООН —вероятно, все это было международно-политической подготовкой к началу боевых действий на Украине. Судя по результату, довольно удачной.

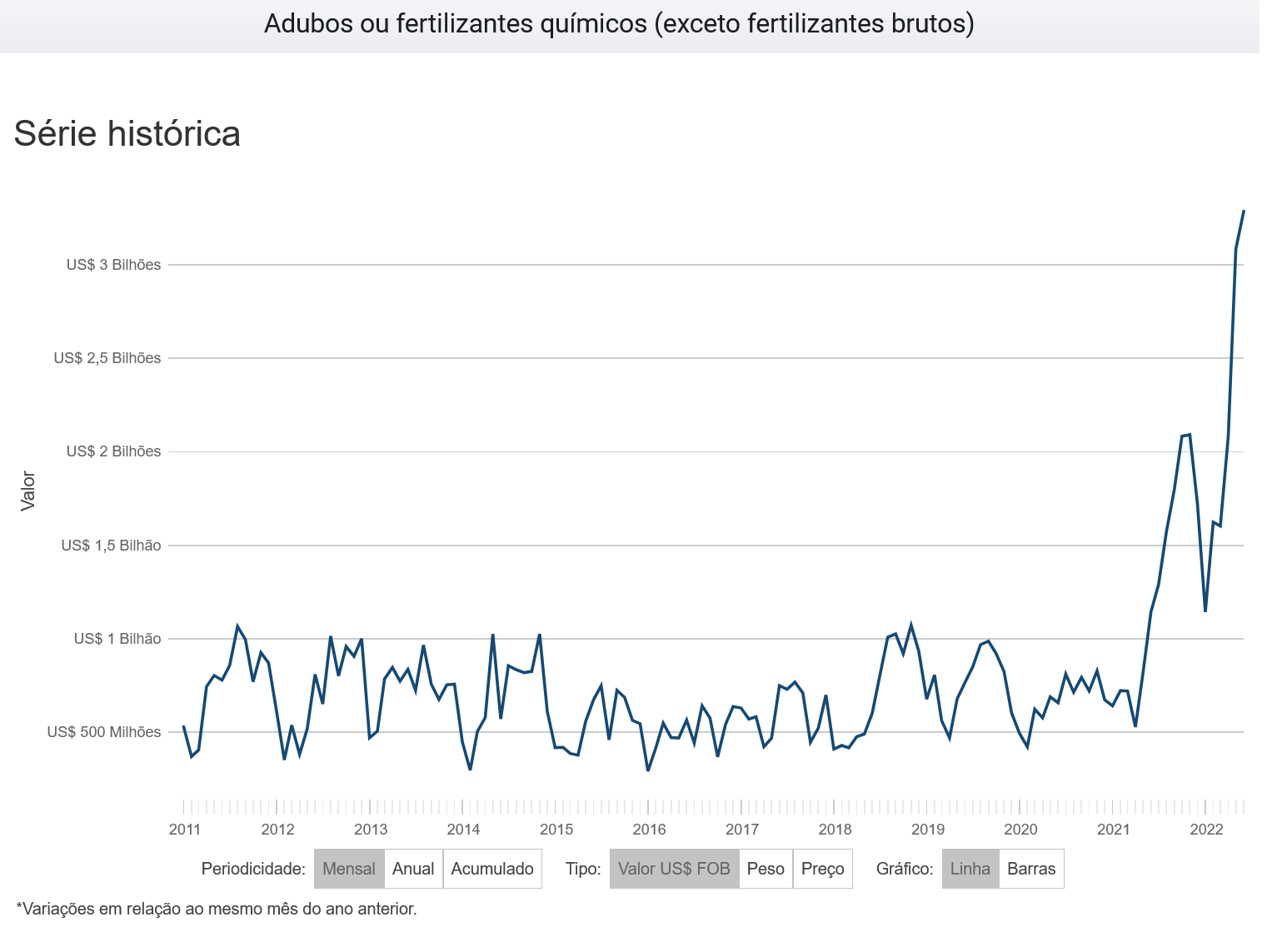

Рис. 6. График закупок удобрений Бразилией

Итак, мы видим совпадение ряда факторов — подготовки России к кампании на Украине и, как следствие, «понимающее» отношение к бразильским партнерам на государственном уровне; рост спроса и цен на продовольствие на мировом рынке, рост цен на удобрения (не в последнюю очередь стараниями российской стороны); личные симпатии президента Бразилии к В. Путину; зависимость бразильского лидера от аграриев и необходимость сдерживания инфляции и цен на ключевые товары перед выборами 2018 г. (в условиях роста внешнего долга и раздачи денег населению); и энергетический кризис в Бразилии, который привел к буму закупок угля и мазута. Все это стало слагаемыми нынешнего роста двусторонней торговли.

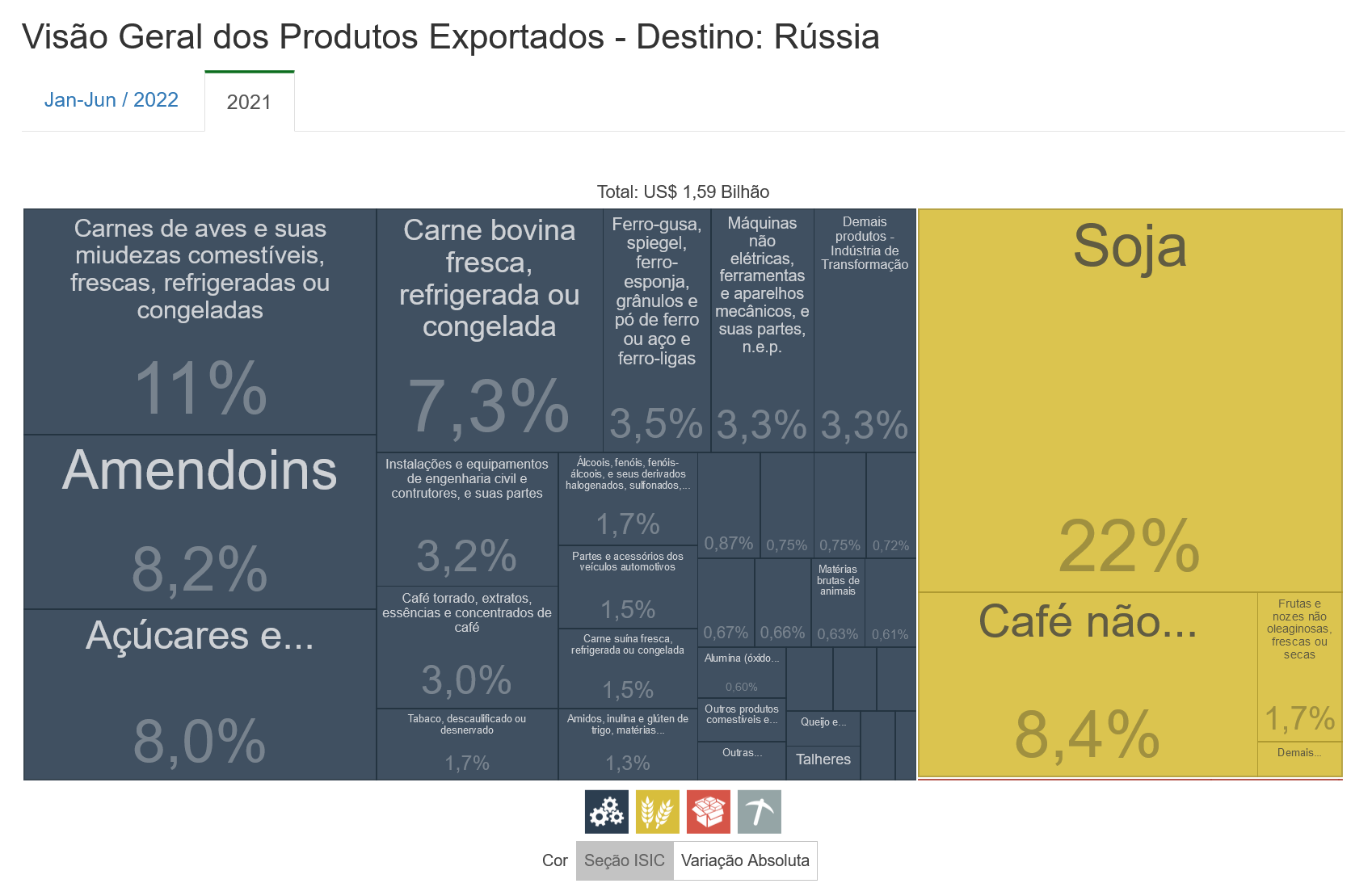

Бразильский экспорт

В 2021 г. объем экспорта из Бразилии в Россию составил 1,587 млрд долл., рост к 2020 г. достиг 4,2%; 22% от этой суммы пришлось на сою, 11% — на мясо птицы, 8,4% — на зерна кофе, 8,2% — на арахис, 8% — на сахара и сиропы, 7,3% — на мясо говядины.

Рис. 8. Структура бразильского экспорта в Россию

В первом полугодии 2022 г. объем экспорта уже приближается к миллиарду долларов — прежде всего за счет резкого роста в первые два месяца этого года. Рост по сравнению с первым полугодием 2021 г. составляет 36,6%.

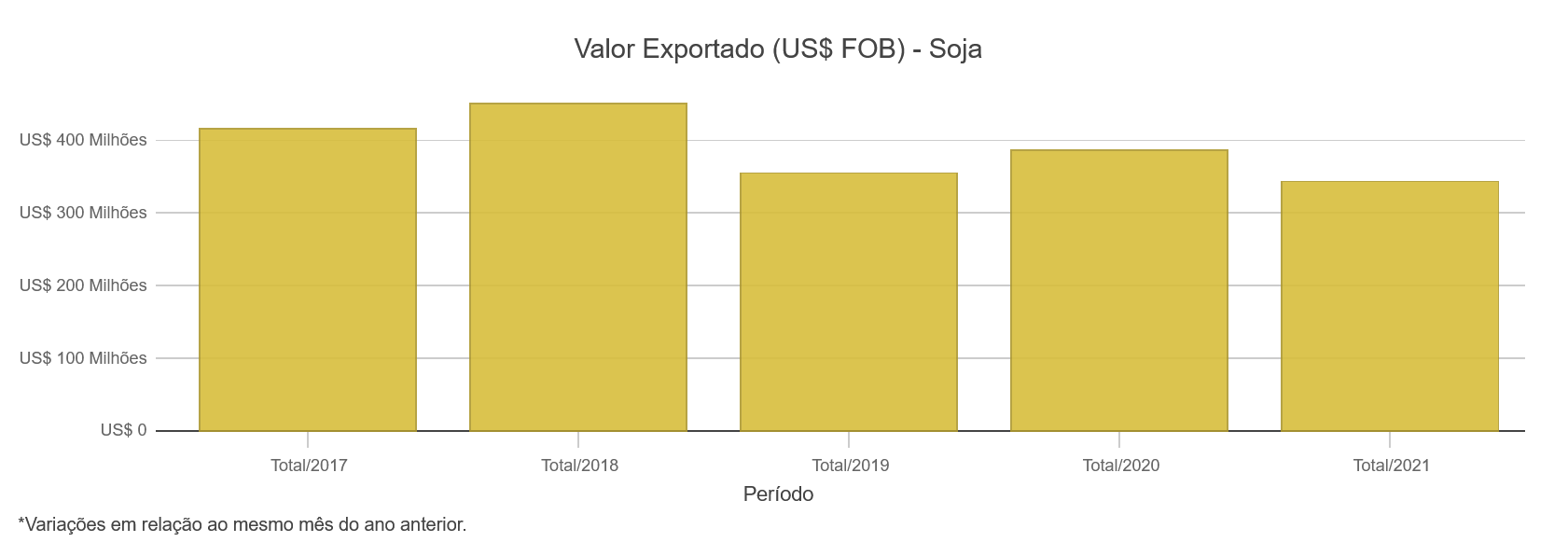

Соя идет на рекорд

За первое полугодие 2022 г. доля сои в экспорте выросла до 37%, что на 81% больше, чем в первом полугодии 2021 г., а в абсолютных цифрах — 372 млн долл. Для сравнения — за весь 2021 г. было поставлено сои на 343 млн долл., а за последние пять лет наибольшие объемы сои из Бразилии в Россию были поставлены в 2018 г. — общей стоимостью 450 млн долл.

Рис. 9. Динамика поставок сои в Россию

Это представляется значительным изменением, учитывая, что в последние пять лет в первом полугодии поставки сои из Бразилии в Россию почти не колебались, находясь очень близко к отметке в 200 млн долл. При этом стоит учитывать колебания цен на сою, которые сейчас находятся на максимуме с 2014 г.

Рис. 10. График изменения цен на сою

Несмотря на нынешний рост объемов закупок, Россия не является крупным или даже заметным покупателем этого товара у бразильских поставщиков. В 2021 г. на нее пришлось всего 0,89% от общего объема бразильского экспорта сои, в первом полугодии 2022 г. эта доля выросла до 1,2%.

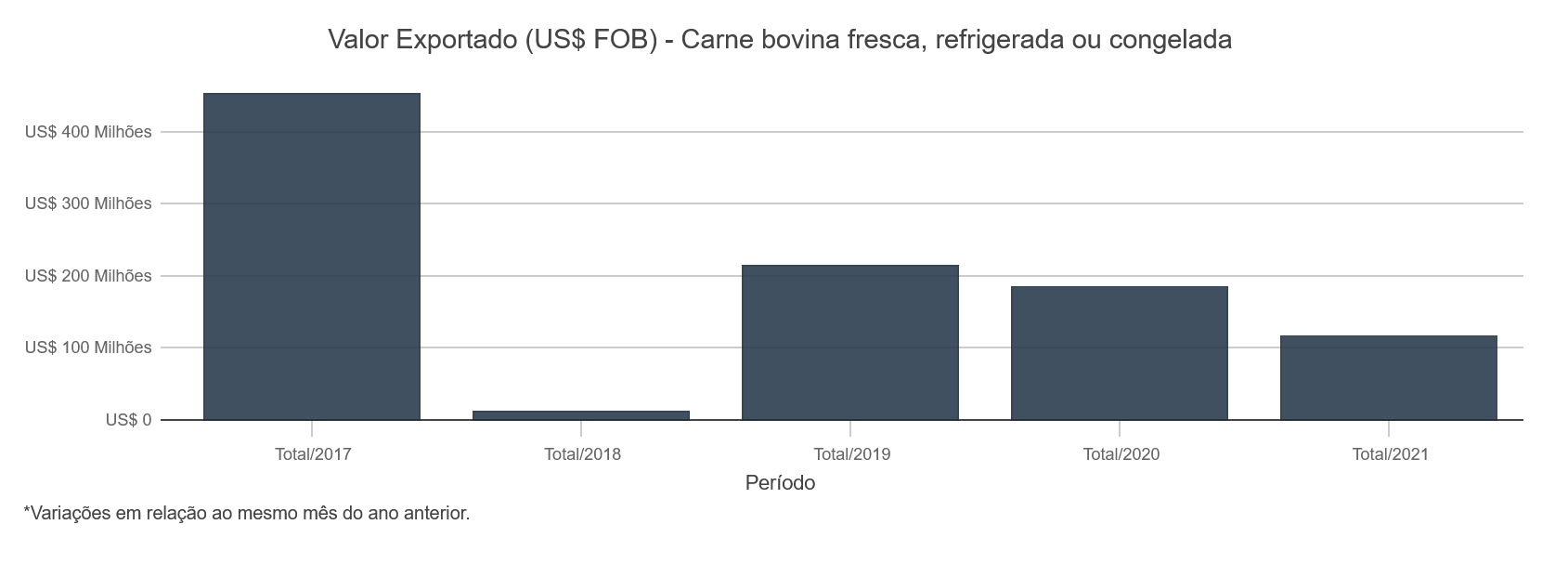

Мясо не восстанавливается

После падения объемов поставок говядины почти до нуля в 2018 г. начался их постепенный рост в 2019–2022 гг., когда их общая стоимость колебались вокруг 200 млн долл. В 2021 г. поставки просели ещё ниже — до 117 млн долл.

Рис. 11. Поставки говядины в Россию в 2021 г.

Увеличение российских квот на закупку, о которых было объявлено осенью 2021 г., видимо, отразилось на торговой статистике уже 2022 г. В стоимостном выражении в первом полугодии наметился заметный рост. С начала года в Россию было поставлено говядины на 48 млн долл. — рост на 35,7% по сравнению с первым полугодием 2021 г. Здесь, учитывая падение поставок в 2021 г., скорее стоит говорить о частичном восстановлении экспорта. За первые шесть месяцев 2022 г. поставки говядины не дотягивают даже до половины объема (в денежном выражении) первого полугодия 2020 г.

Всего в 2021 году на Россию пришлось 1,5% от общего объема экспорта говядины из Бразилии. В первом полугодии 2022 г. — 0,86%. До некогда одного из значимых покупателей этого продукта в Бразилии России пока далеко.

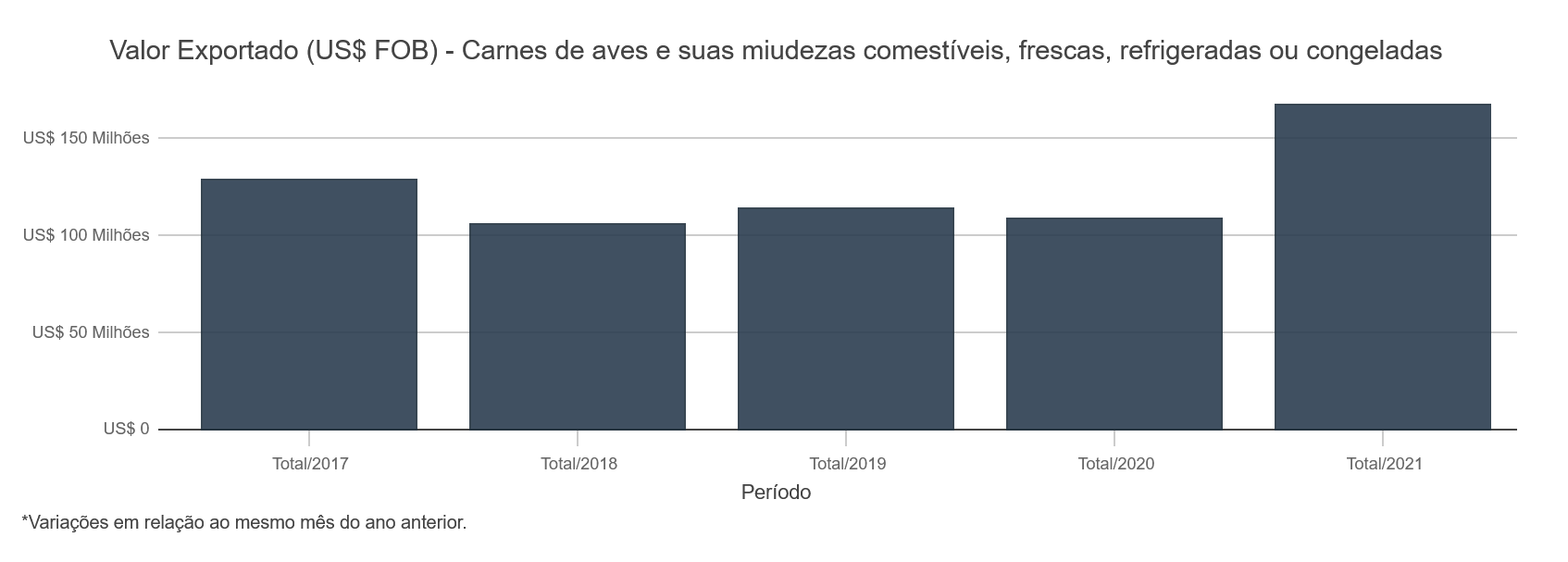

В 2021 г. произошел заметный на интервале наблюдений в пять лет рост поставок мяса птицы — в сравнении с показателями 2020 г. он составил 53,7%, в стоимостном выражении — 167 млн долл., что стало максимумом за последние пять лет.

Рис. 12. Поставки мяса птицы в Россию в 2021 г.

В 2022 г. эта тенденция не получила развитие — поставки снизились до минимальных, если сравнивать с первыми полугодиями последних пяти лет — в среднем примерно вдвое меньше. Всего в 2021 г. на Россию пришлось 2,4% экспорта мяса птицы из Бразилии, за первые шесть месяцев этого года — 0,72%.

Поставки свинины после резкого падения в 2018 г. так и не восстановились — несмотря на заметный процентный рост в 2021 г., стоимость экспорта составила всего 20,8 млн долл. Но в 2022 г. можно наблюдать заметное увеличение показателей — за полгода поставлено свинины уже на 23 млн долл. Все это также является результатом договоренностей, достигнутых во время визита министра сельского хозяйства Бразилии в прошлом году в Москву. Однако показатели все еще значительно ниже, чем в первом полугодии 2019 г., когда объем поставок в денежном выражении составил более 70 млн долл.

Рис. 13. Поставки свинины в Россию в 2021 г.

Всего в 2021 г. доля России в бразильском экспорте свинины составила 0,96%, в первом полугодии 2022 года — 2,2%.

Сахара опять много

В 2021 г. Россия снова стала закупать значительное количество сахара в Бразилии. Тогда рост к 2020 г. составил 165%, но в стоимостном выражении до возврата к уровню 2017 г. пока далеко.

Рис. 14. Поставки в Россию сахаров и сиропов в 2021 г.

После начала боевых действий на Украине Россия, где ажиотажный спрос привел к возникновению локальных дефицитов сахара, закупила его в Бразилии. В марте пять судов с 200 тыс. т этого продукта отбыли из Бразилии в черноморские порты. В результате за первые шесть месяцев 2022 г. категория «сахара и сиропы» составляет 21% бразильского экспорта в Россию — второе место по стоимости после сои. Товаров этой категории с начала года было поставлено на 209 млн долл.; для сравнения, за весь 2021 г. — на 127 млн долл. По сравнению со средними показателями поставок за первые полугодия последних пяти лет мы видим четырехкратное увеличение.

Рис. 15. Доля России в общем бразильском экспорте сахаров в 2021 г.

Всего на Россию приходится 1,4% всего бразильского экспорта в 2021 г. и 5,5% — в первом полугодии 2022 г.

Арахис. Россия — безоговорочный лидер

2021 год стал рекордным по поставкам арахиса из Бразилии за последние пять лет. Здесь поступательный рост наблюдается с 2017 г. — в среднем на 20–25% в год.

Рис. 16. Поставки в Россию арахиса в 2021 г.

В первом полугодии 2022 г. поставки находятся примерно на том же уровне, что в первом полугодии 2019 г., и заметно отстают от уровня поставок 2020–2021 гг. За шесть месяцев было поставлено арахиса на более 40 млн долл.

Рис. 17. Доля России в общем бразильском экспорте арахиса в 2021 г.

Россия стала крупнейшим покупателем бразильского арахиса в 2021 г. — доля РФ в бразильском экспорте достигла 39%. В первом полугодии 2022 г. Россия сохраняет лидерство — 26%.

Кофе жарим сами

Поставки свежих зерен кофе из Бразилии в Россию растут на протяжении последних пяти лет, и эта тенденция, видимо, сохранится в 2022 г. В первом полугодии рост по сравнению с аналогичным периодом прошлого года составил 13,4%, стоимость поставляемого кофе — 69,2 млн долл.

Рис. 18. Поставки в Россию необжаренного кофе в 2021 г.

Что касается готового к употреблению кофе и продуктов на его основе, то их поставки в Россию продолжают снижаться с 2017 г., когда они составляли 90,2 млн долл. В 2021 г. было поставлено кофе на чуть более половины этой суммы — 47,1 млн долл. Статистика первых шести месяцев 2022 г. демонстрирует, что эта тенденция сохраняется — полугодие к полугодию снижение составляет 27,7%.

На Россию приходится 2,3% бразильского экспорта свежего (необжаренного) кофе в 2021 г.; в 2022 г. — 1,6%.

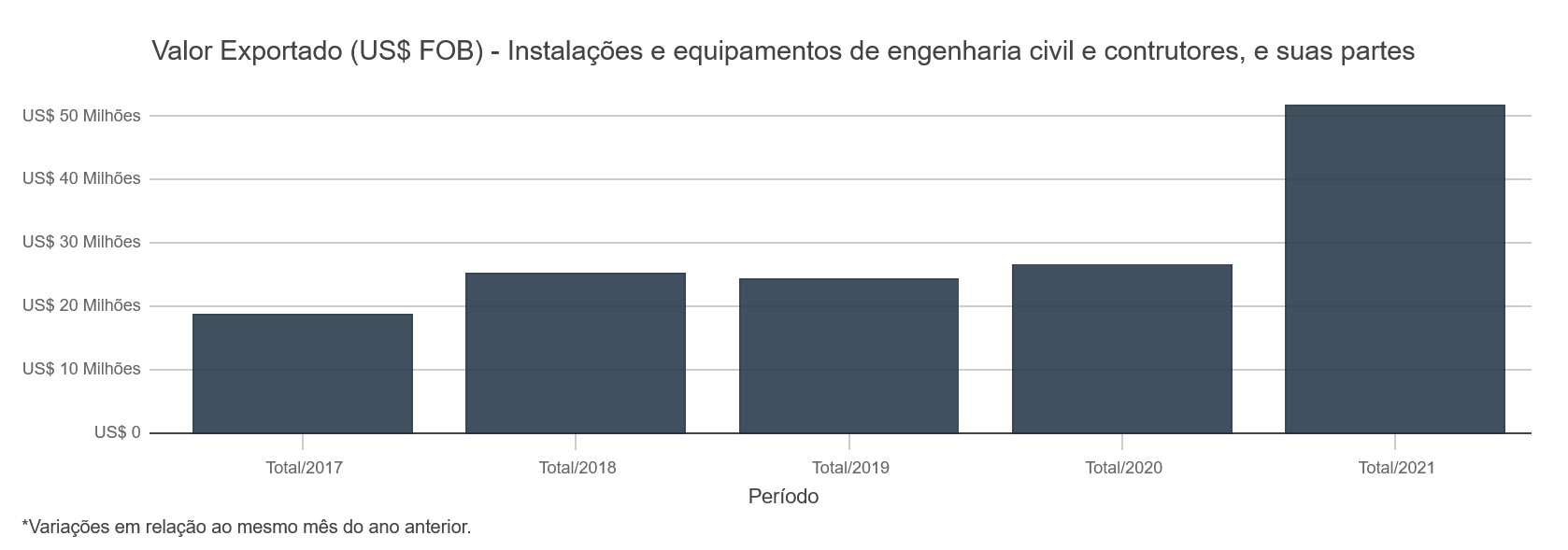

Промышленные товары: все шло неплохо…

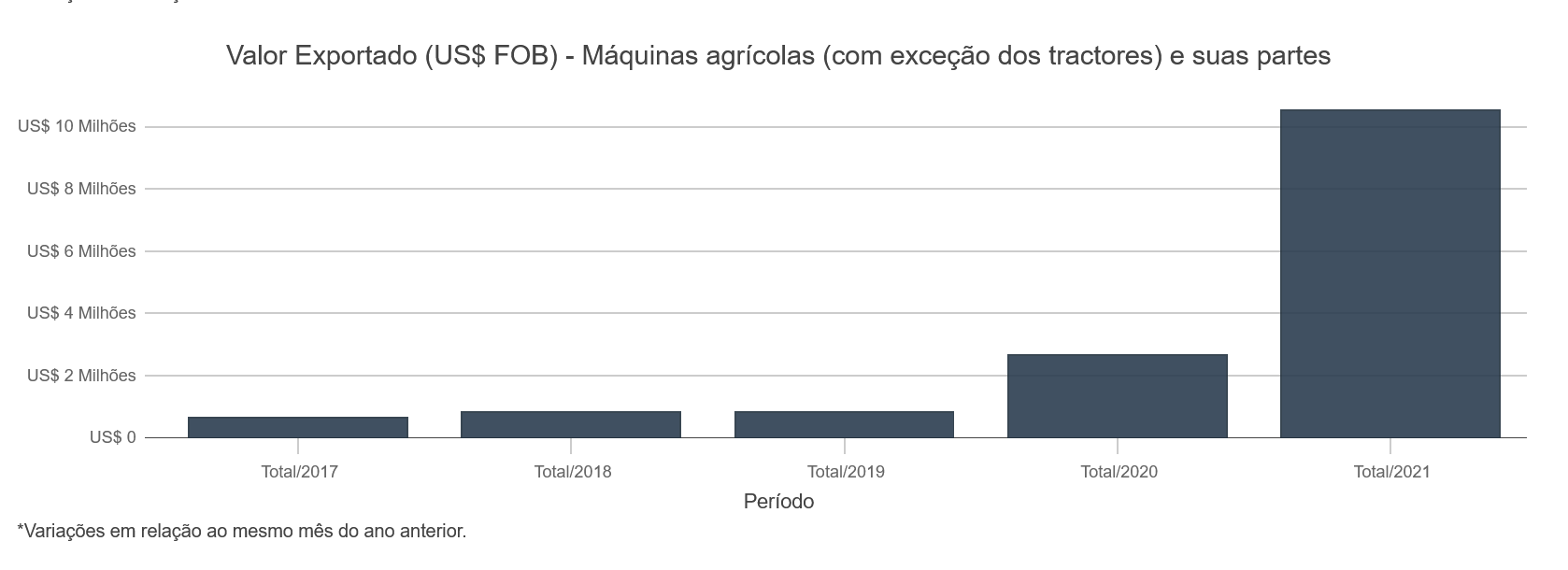

Среди индустриальных товаров в 2021 г. наблюдался рост в категориях «неэлектрические машины, инструменты и механические приспособления и их части» (на 45,3%), «машины и оборудование для гражданского строительства и строительства и их части» (94%), «автозапчасти и аксессуары» (129%), «роторные электрогенераторы и их части» (118%), «сельскохозяйственная техника (кроме тракторов) и ее части» (295%).

Рис. 19. Машины и оборудование для гражданского строительства и строительства и их части в 2021 г.

Несмотря на то, что объемы поставок остаются небольшими, стоит отметить не только рост, но и тот факт, что фактически по всем перечисленным категориям товаров в стоимостном выражении в 2021 г. был достигнут максимум за последние пять лет. Например, поставки автозапчастей и аксессуаров из Бразилии удваиваются три года подряд.

Рис. 20. Автозапчасти и аксессуары, поставки в 2021 г.

В 2022 г. эта тенденция, видимо, получила бы еще большее развитие, если бы не санкции. В январе–феврале рост поставок промышленной продукции был весьма стремительным, всего же за первое полугодие 2022 г. поставки товаров из категории «неэлектрические машины, инструменты и механические приспособления» выросли на 61,5%, а «автозапчасти» остались почти на уровне 2020 г., при этом стоимость поставленных роторных электрогенераторов выросла на 179,7%; просела сельхозтехника (30%), но, учитывая трехкратный рост в 2021 г., это все равно неплохой результат.

Рис. 21. Сельскохозяйственная техника, поставки в 2021 г.

Стоит обратить внимание на поставки лекарств и фармацевтических препаратов, которые заметно выросли в 2020–2021 гг. — от сотен тысяч долларов в 2017–2018 гг. экспорт в этой категории достиг 3,82 млн долл.

Российский экспорт

Объем поставок из России в Бразилию в 2021 г. достиг 5,698 млрд долл. — рост составил 107,4%. В 2022 г. общая стоимость российского экспорта в Бразилию уже достигла 4,252 млрд долл., что позволило России переместиться в рейтинге стран по объему поставок в Бразилию с шестого на пятое место. Заметную роль в этом сыграл рост цен на российские экспортные товары.

Рис. 22. Структура российского экспорта в Бразилию в 2021 г.

По подсчетам Ассоциации внешней торговли Бразилии (AEB), по сравнению с показателями на январь 2021 г. в июле 2022 г. цены на удобрения выросли на 232%, а на еще один заметный российский товар поставляемый в Бразилию — уголь — на 320%. Только с марта по июль этого года рост цен на удобрения составил 31%, на уголь — 27%. По данным Секретариата внешней торговли Бразилии, которые приводит издание «Valor», в апреле 2022 г. по сравнению с апрелем 2021 г. рост стоимости удобрений составил 130,7%.

Рис. 7. Динамика цен на удобрения

Удобрения: много, дорого, про запас

На удобрения в 2021 г. пришлось 62% российских поставок в Бразилию. В денежном выражении это 3,5 млрд долл. — максимум за последние пять лет, когда стоимость поставленных удобрений из России в Бразилию колебалась в районе 2 млрд долл.

Рис. 23. Поставки удобрений из России в Бразилию в 2021 г.

За первое полугодие 2022 г. объём поставок удобрений в денежном выражении фактически достиг значений всего 2021 г., составив 3,3 млрд долл. Рост по сравнению с первым полугодием прошлого года достиг 171,7%.

Рис. 26. Закупки Бразилией удобрений по странам в первом полугодии 2022 г.

Бразилия закупила в России 23% от общего объема (по стоимости) импортируемых удобрений в 2021 г., в первом полугодии 2022 г. доля РФ выросла до 26%.

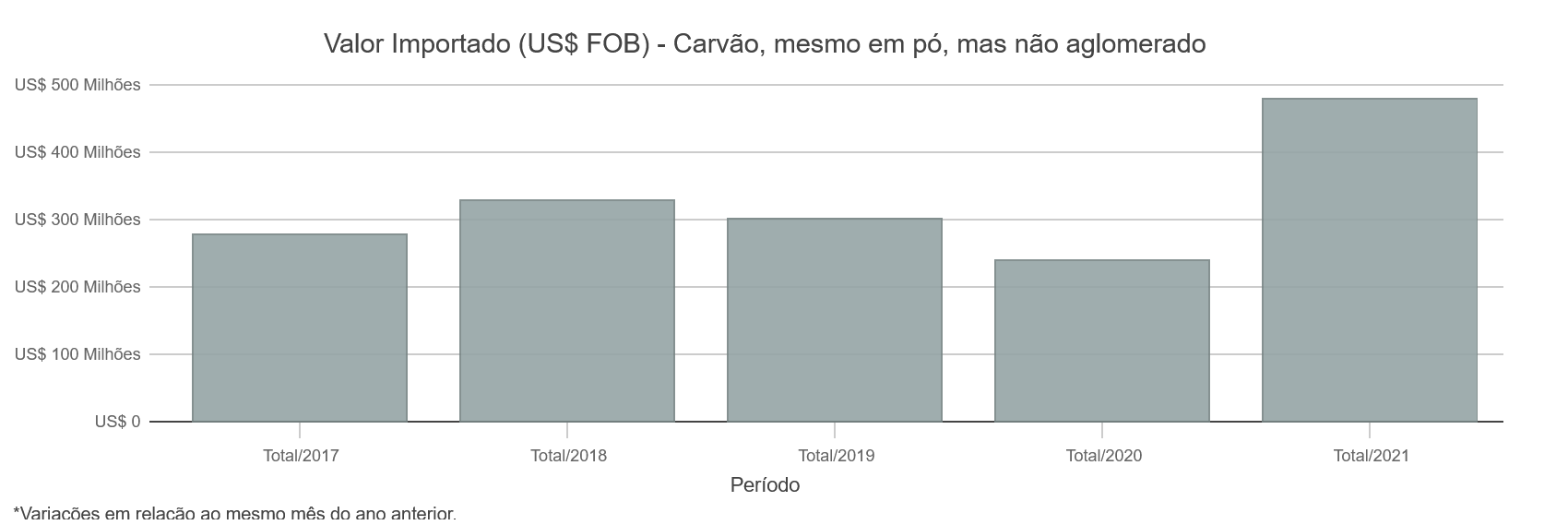

Уголь на максимуме

На поставки угля в 2021 г. пришлось 8,4% от общих поставок из России в Бразилию. В стоимостном выражении — 480 млн долл. Относительно 2020 г. поставки выросли в два раза, составив максимум за последние пять лет.

Рис. 24. Закупки Бразилией угля в России в 2021 г.

Поставки угля в первом полугодии 2022 г. уже превысили объём поставок этого товара из России в Бразилию за весь 2021 г. В стоимостном выражении за первые шесть месяцев 2022 г. угля было поставлено на 482 млн долл. Рост к первому полугодию 2021 г. составляет 167,1%.

Рис. 25. История закупок угля Бразилией

В 2021 г. доля России в закупках Бразилией угля за рубежом составила 17%, в Первом полугодии 2022 года — 14%. Бразилия значительно нарастила закупки угля, особенно в мае и июне, а основными поставщиками стали Австралия, США, Колумбия и Россия.

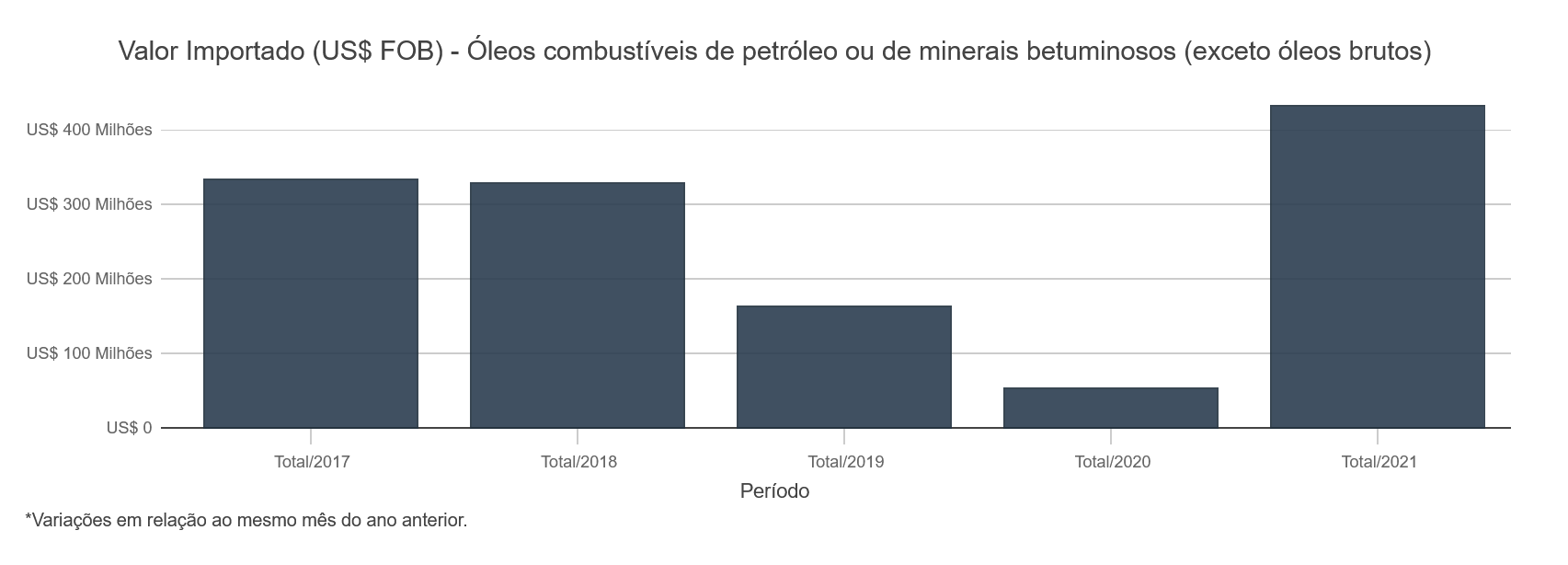

Мазут тоже…

На мазут приходится 7,6% российских поставок, в денежном выражении — 433 млн долл. Рост поставок этой категории товаров в 2021 г. составил более 707%, но такие результаты объясняются эффектом низкой базы 2019–2020 гг., когда произошло резкое снижение поставок этой группы товаров из России. Тем не менее поставки 2021 г. заметно превысили аналогичные показатели 2017–2018 гг., когда они находились на уровне 330 млн долл.

Рис. 27. Поставки мазута из России в Бразилию в 2021 г.

В 2022 г. поставки этой категории товаров продолжают расти. В стоимостном выражении мазута из России в Бразилию было поставлено на 235 млн долл. Рост по сравнению с первым полугодием 2021 г. составил 144,6%.

Доля закупок в России от всего бразильского импорта мазута составляет 3,2% в 2021 г. и 2,4% в первом полугодии 2022 г. Мазут, как и уголь, используется на ТЭС для электрогенерации. В 2021 г. страна столкнулась с кризисом из-за недостатка мощности на ГЭС, и роль ТЭС с тех пор заметно выросла.

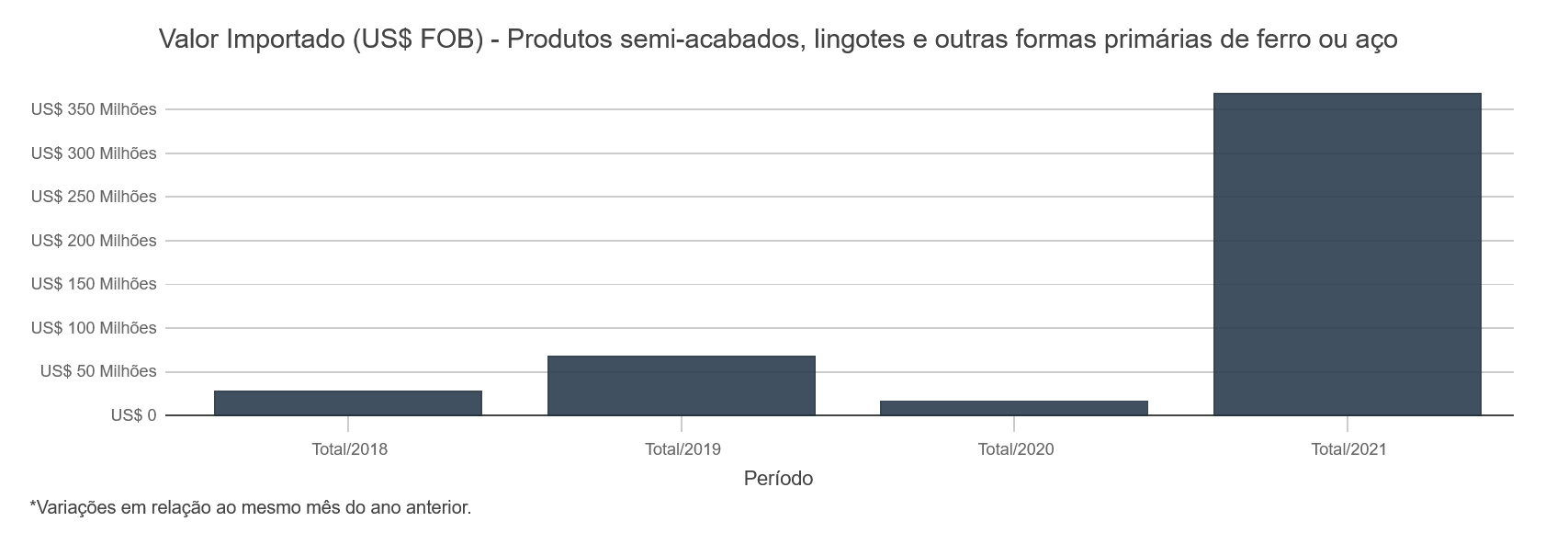

Металлургия: сталь и платина растут, алюминий снижается

В 2021 г. наметился рост поставок продукции российской металлургии в Бразилию. Категория «полуфабрикаты, слитки и прочие первичные формы из железа или стали» стала третьей по стоимости в структуре российских поставок — 368 млн долл. Это рекордный показатель, он существенно выше объемов, которые поставлялись когда бы то ни было до этого. Похожая ситуация сложилась с плоским прокатом из железа и нелегированной стали.

Рис. 28. Поставки полуфабрикатов и первичных форм железа в 2021 г.

Заметно растут поставки цветных металлов из России в Бразилию — речь идет о серебре, платине и других металлах платиновой группы, в 2021 г. на них пришлось 2,4% российского экспорта, в стоимостном выражении — около 138 млн долл. По сравнению с 2017 г. поставки выросли более чем вдвое. В 2021 г. доля российского продукта составила 15% от всего объема бразильского импорта этого товара. В первом полугодии 2022 г. — 1,7%.

Рис. 29. Поставки платины и металлов платиновой группы в 2021 г.

При этом в последние пять лет можно наблюдать снижение объемов поставок алюминия из России в Бразилию. Пик пришелся на 2018 г., тогда их общая стоимость составила 301 млн долл., а в 2021 г. — всего 143 млн долл.

Синтетические каучуки восстановили объемы

Заметную долю в поставках из России в Бразилию играют синтетические каучуки. На них приходится 1,5% от российского экспорта в эту страну, его стоимость в 2021 г. составила 85,9 млн долл. После некоторого снижения в 2020 г. они вернулись на уровень 2017 – 2018 гг. Россия в данном случае представляется заметным поставщиком — 12% бразильского импорта в 2021 г. и 9,4% — в первом полугодии 2022 г.

Сера тоже удобрение

Еще один традиционный товар экспорта из России в Бразилию, который в 2021 г. занял 0,52% в структуре поставок, — сера. Она используется в основном для производства удобрений. В стоимостном выражении этот объем составил 29,5 млн долл. Таким образом, наблюдается некоторый рост после значительного снижения поставок серы в 2020 г., при этом стоит отметить, что до показателей 2018 г., когда объём поставок серы из России в Бразилию достигал 94,8 млн долл., ещё достаточно далеко.

Рис. 30. Поставки серы в 2021 г.

Тенденция к восстановлению объема поставок этой категории товаров из России в Бразилию сохранилась в первом полугодии 2022 г., стоимость поставок составила 37,9 млн долл., при этом рост относительно первого полугодия 2021 г. достиг 204,7%.

В 2021 г. на Россию пришлось 7,9% бразильского импорта серы, в первом полугодии 2022 г. — 16%.

Что дальше?

Торговля России с Бразилией встала перед несколькими вызовами — слабо диверсифицированная структура, небольшое участие мелких компаний, проблемы с логистикой, которые могут возникнуть из-за введения западных санкций, зарегулированность с обеих сторон, настороженность бразильских компаний из-за риска попасть под санкции Запада.

За ростом торговли в 2021–2022 году, исходя из ее структуры, как и в предыдущие кризисные годы, вероятно, последует заметное снижение. На удобрения пришлось примерно 50% всего товарооборота в 2021 г., если цены снизятся, сумма закупок резко скорректируется, если цены нет — у бразильского правительства появится очень серьезный стимул быстро развивать собственное производство.

В начале года многие бразильские аграрии запасались удобрениями впрок — у них есть свободные средства, они хорошо заработали в прошлом году, они видят высокие цены на свою продукцию и ожидали хороший урожай (хотя прогнозы несколько скорректировались в негативную сторону) и понимают, что смогут «отбить» издержки (непонятно, будет ли, к примеру, на рынке украинская кукуруза и в каком объеме, но цены, скорее всего, взлетят). Но бразильцы прекратят скупку удобрений, создав запасы, и, скорее всего, уже во второй половине этого года мы увидим снижение закупок.

С другой стороны, на фоне высоких цен бразильские аграрии снизили скорость введения в посевной оборот новых земель. Если не растут площади — снижаются темпы роста закупок удобрений.

В долгосрочной перспективе закупки удобрений будут снижаться. По данным EMBRAPA, на стоимость удобрений сейчас приходится порядка 40% стоимости основных бразильских экспортных культур [3], при этом зависимость Бразилии от импорта удобрений составляет около 85%. Такое положение дел крайне невыгодно для бразильской экономики, а тем более на фоне использования удобрений как инструмента геополитики. В марте в стране был принят Национальный план удобрений (PNF), призванный снизить зависимость от иностранных поставщиков. Стоит отметить, что решение о диверсификации является общим для политических элит. Этот подход в еще большей степени, чем нынешнее правительство, разделяет экс-президент Луис Инасиу да Силва (Лула), шансы на победу которого на выборах этого года весьма велики.

С другой стороны, даже согласно PNF, полностью отказаться от закупок удобрений Бразилия не сможет. В самых оптимистических сценариях, описанных в документе, к 2030 г. она сможет с учетом уровня потребления снизить зависимость от азотистых удобрений до 59-66%, фосфорных — до 28–44%, калийных — до 22–42%.

Из этого можно сделать осторожный вывод, что отказаться от поставок из России полностью вряд ли получится, но снизить их при запуске собственных заводов и создании инфраструктуры для поставок сырья Бразилия вполне сможет.

Еще один исторический драйвер — поставки мяса из Бразилии — не имеет достаточного потенциала для вывода торговых отношений стран на новый уровень. Тем не менее бразильские компании выпускают обширную номенклатуру мясных продуктов для разных ценовых сегментов, и стабилизация их поступления на российский рынок имела бы позитивное значение как с точки зрения доступности качественных и недорогих продуктов для населения, так и с точки зрения поддержания цены/качества продукции российских производителей за счет создания хорошей конкурентной среды.

Очень перспективная сфера — сотрудничество России и Бразилии в нефтегазовом секторе. В начале июля этот вопрос встал в виде поставок российского дизеля. Бразилия стала добывать много нефти после открытия и разработки подсолевых месторождений на глубоководном шельфе. Это произошло не так давно, и большинство НПЗ в стране не «настроены» на этот тип нефти, поэтому она в основном идет на экспорт.

Для производства в том числе дизеля страна закупает нефть на мировом рынке, а также импортирует готовый дизель. По данным ANP, в 2021 г. Бразилия закупила за рубежом 23,24% потребленного в стране дизеля. В этом году, видимо, импорт доходит уже до 30%. И нефть, и дизель поступают с месторождений и НПЗ в Мексиканском заливе — так дешевле с точки зрения логистики. Поставщики — прежде всего, компании из США, многие из которых перестроились на поставки в отказавшуюся от российской нефти Европу.

Стоит помнить, что в Бразилии очень слабо развиты ж/д перевозки, грузы транспортируются по рекам и грузовиками. Это влияет на общую инфляцию, несут издержки аграрии, которые также доставляют свои экспортные грузы в порты на грузовиках.

12 июля ANP приняла решение об увеличении минимальных запасов дизеля «из-за неопределенностей, вызванных глобальной геополитической ситуацией и прогнозом увеличения спроса в этот период». Возможно, одним из источников увеличения запасов станет дизельное топливо из России. По крайней мере, примерно в это же время президент страны Жаир Болсонару анонсировал закупки топлива в РФ.

Важная тема для обсуждения — перераспределение глобального рынка углеводородов. Сегодня Россия торгует своей нефтью с Индией и Китаем с дисконтом. Уже появились сообщения о том, что российские поставщики вытесняют бразильскую нефть из Китая. При этом Бразилия не является (и, скорее всего, не будет) членом ОПЕК, поэтому координация на уровне двусторонних отношений была бы выгодна и, в том числе, открывает определенные возможности с точки зрения торговли друг с другом и третьими странами.

Непонятно, чем закончится неопределенность с поставками в Россию индустриальных товаров. В 2021 г. и начале 2022 г. можно было наблюдать очень позитивные тенденции в этом вопросе, и сейчас до конца не ясно, в какой мере они будут продолжены. Россия заинтересована в поставках товаров в том числе для замещения уходящих с российского рынка западных компаний. Часть этих товаров производится в Бразилии, и не все компании производители тотально зависят от западных комплектующих и технологий. Российский рынок может быть интересен им сейчас, а вот что будет в реальности — покажет только время.

1. Все данные по двусторонней торговле, в этой статье взяты из системы Comex, если не указан другой источник данных.

2. Embrapa: VISÃO 2030 O Futuro da Agricultura Brasileira. Brasília, DF, 2018. P.70.

3. Embrapa: VISÃO 2030 O Futuro da Agricultura Brasileira. Brasília, DF, 2018. P.101

(Голосов: 26, Рейтинг: 4.65) |

(26 голосов) |

Повышение тарифов потребитель увидит именно в год выборов

На двух уровнях. Проблемы и перспективы отношений России со странами Латинской Америки. Подкаст с Дмитрием РазумовскимВ ситуации, когда число дружественных России государств значительно сократилось, регион Латинской Америки может сыграть немаловажную роль в открытии новых рынков для нашей страны

«Они хотели, чтобы я занял сторону, но я на стороне Бразилии». Как в Бразилии решают «российский вопрос»Президентские выборы, поставки удобрений и вопрос суверенитета Бразилии над Амазонией в контексте российско-украинского конфликта