Рано или поздно коронавирус будет побежден, но его последствия не пройдут быстро. В ближайшие годы, даже при массовой вакцинации, пандемия будет оказывать влияние на поведение людей, развитие национальных экономик, международные отношения и внешнеэкономические связи. В постпандемическом развитии выиграют те, кто уже сейчас не только создает предпосылки будущего роста своих национальных хозяйств, но и предвидит перемены в экономиках своих внешнеэкономических партнеров. Приобретение рядом стран Латинской Америки российской вакцины «Спутник V» привлекает внимание к этому региону как к потенциальному рынку расширения внешней торговли России в третьем десятилетии XXI в.

Латинская Америка в международной торговле

Несмотря на то, что за последние два десятилетия экономика стран ЛКА развивалась под влиянием ряда негативных факторов — глобального финансово-экономического кризиса 2009 г., нестабильности мирового порядка, изменений политических курсов местных правительств, политики США — внешнеторговый оборот латиноамериканского региона с 2001 г. по 2019 г. вырос с 704 млрд долл. до 2122 млрд долл., то есть в три раза. За эти годы вклад латиноамериканского региона в мировую торговлю периодически незначительно менялся, но в целом его доля осталась на уровне 5,6%.

Отмеченный рост товарооборота ЛКА сопровождался изменениями его географической и товарной структуры. Самые заметные перемены связаны с сокращением роли США и увеличением доли Китая во внешнеторговом обороте ЛКА. С 2001 до 2019 гг., несмотря на абсолютное увеличение закупок США в странах ЛКА, их доля уменьшилась с 56% до 43,6%, а в отношении поставок товаров в латиноамериканские страны удельный вес США сократился с 46,3% до 32%. За этот период торговля с Китаем увеличился в 20 раз, а доля китайских товаров в латиноамериканском импорте выросла с 2,9% до 18,2%, в экспорте — с 1,5% до 12,3%. На этом фоне отмечается незначительное сокращение доли в торговле ЛКА с Германией, Испанией, Японией и рост товарооборота с Республикой Корея, Индией, Турцией и рядом других развивающихся стран.

За два десятилетия в структуре экспорта ЛКА произошли существенные изменения. В 2001 г. первую позицию занимала товарная группа «Топливо минеральное, нефть и продукты их переработки…», составляя 15,4% всего экспорта латиноамериканских стран. В результате волатильности мировых цен и состояния спроса в мире ее доля то увеличивалась, то сокращалась. В 2019 г. она опустилась до 11,2%, то есть на вторую позицию, уступив лидерство средствам наземного транспорта — эта группа увеличилась с 10,4% до 13,2% в результате роста производства автомобилей в этом регионе. Сократилась доля «электрических машин и оборудования …» с 14,1% до 8,4%, остались на прежнем уровне «оборудование и механические устройства …» и «черные металлы». Одновременно отмечался рост доходов от экспорта продовольственных товаров и сельскохозяйственного сырья (товарные позиции 12, 08, 02), а также руд (26) и драгоценных металлов и камней (71) [1].

Список крупнейших стран-экспортеров ЛКА возглавляет Мексика, на долю которой приходится 41,5% регионального и 2,32% мирового экспорта товаров. В 2018 г. объем мексиканского экспорта составил 451 млрд долл., ведущие позиции занимали машины, оборудование и транспортные средства, сырая нефть, продукты питания и сельскохозяйственные товары. Основной объем экспорта (около 80%) направлялся в США.

Позиция России во внешней торговле ЛКА

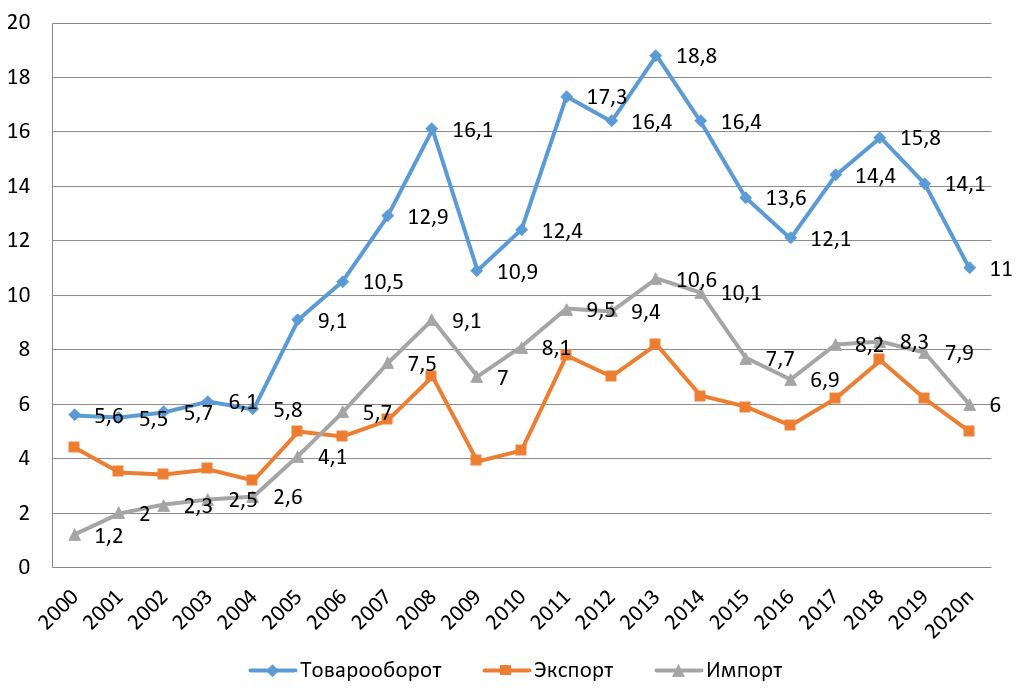

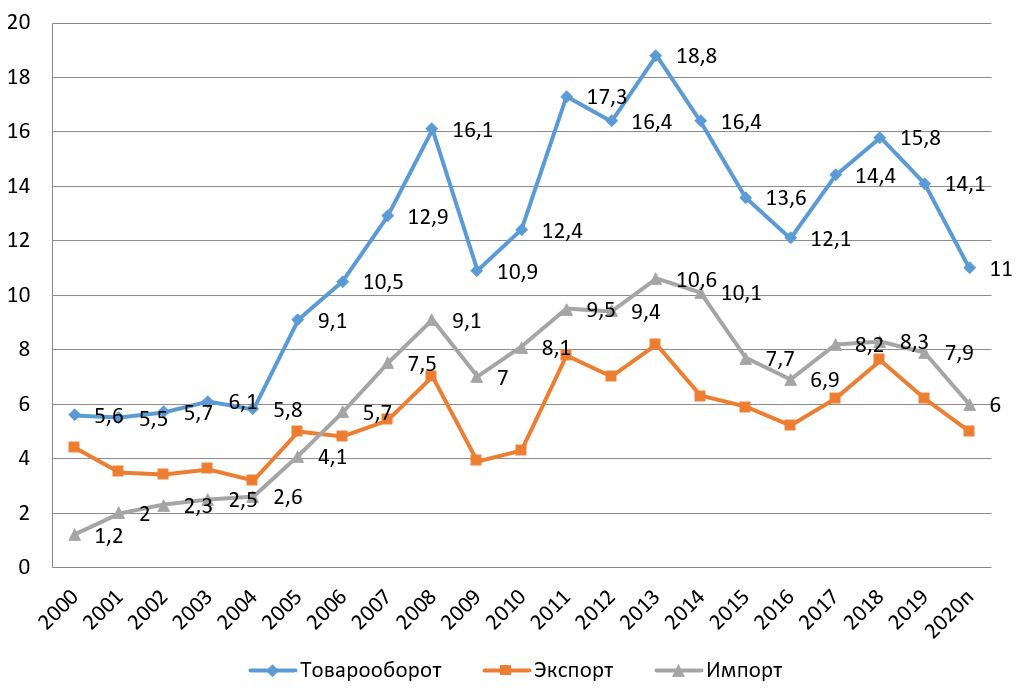

Скромная позиция Российской Федерации в экспорте и импорте стран ЛКА, зафиксированная в 2001 г. (0,6% и 1,6%), к концу анализируемого периода (в 2019 г.) еще больше опустилась (0,5% и 0,7%). Российско-латиноамериканский товарооборот за два десятилетия вырос лишь в два раза [2]. ТЭС России с большинством стран ЛКА развивались в русле общего тренда российской внешней торговли и зависели от влияния на нее внешних и внутренних факторов. В 2013 г. был зафиксирован исторически максимальный товарооборот России с миром (841 млрд долл.), в том числе со странами ЛКА (18,8 млрд долл.). Следующий год стал началом введения экономических санкций западных стран против России, что привело к сокращению ее внешнеторгового оборота в 2016 г. на 44% с миром, а с латиноамериканским регионом — на 36%. В последующие два года оба вектора оборота внешней торговли России — с миром и с ЛКА — нацелились вверх, но это движение было прервано предкризисной напряжённостью мировой экономики, а возникшая пандемия еще более потянула показатели вниз (cм. График 1).

График 1. Динамика внешней торговли России со странами ЛКА, 2000-2020 гг., млрд долл.

Источник: составлено автором на основе данных ITC TradeMap - Trade statistics for international business development. [Электронный ресурс] // Режим доступа // https://trademap.org/ Примечание: данные на 2020 г. – прогноз автора.

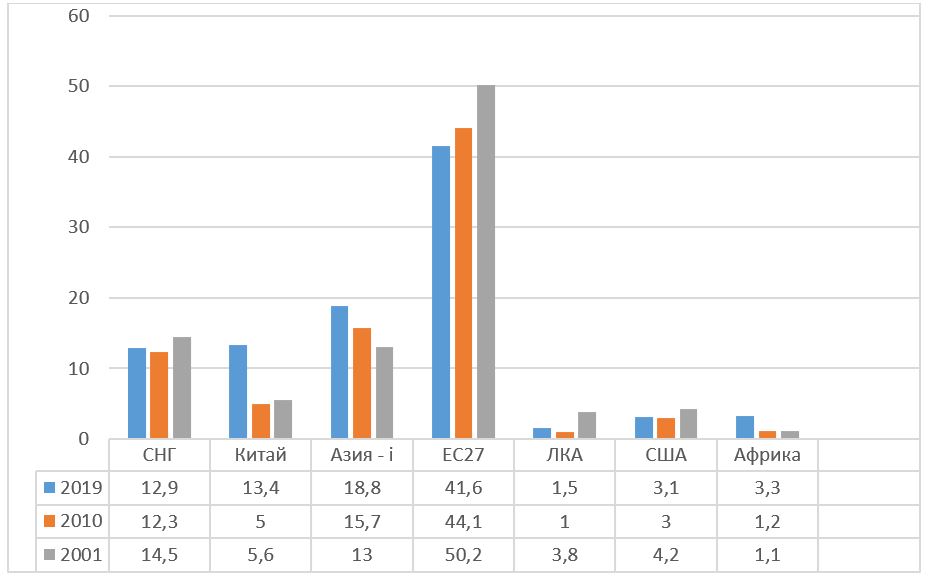

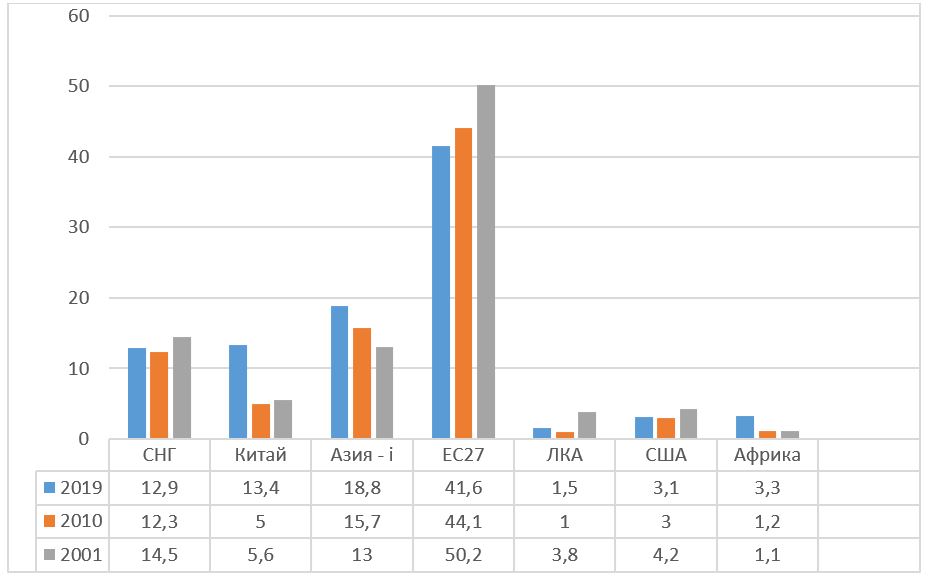

В сравнении с другими регионами и объединениями групп стран, ЛКА во внешней торговле России занимает последнее место, уступая даже Африке, доля которой в российском экспорте выросла с 1,1% в 2001 г. до 3,3% в 2019 г. (см. График 2.)

График 2. Доля стран ЛКА в структуре экспорта России в сравнении с другими регионами, 2001 г., 2010 г., 2019 г., в %.

Источник: составлено автором на основе данных ITC TradeMap - Trade statistics for international business development. [Электронный ресурс] // Режим доступа // https://trademap.org/ Примечание: «Азия-i» – страны Азии без Китая.

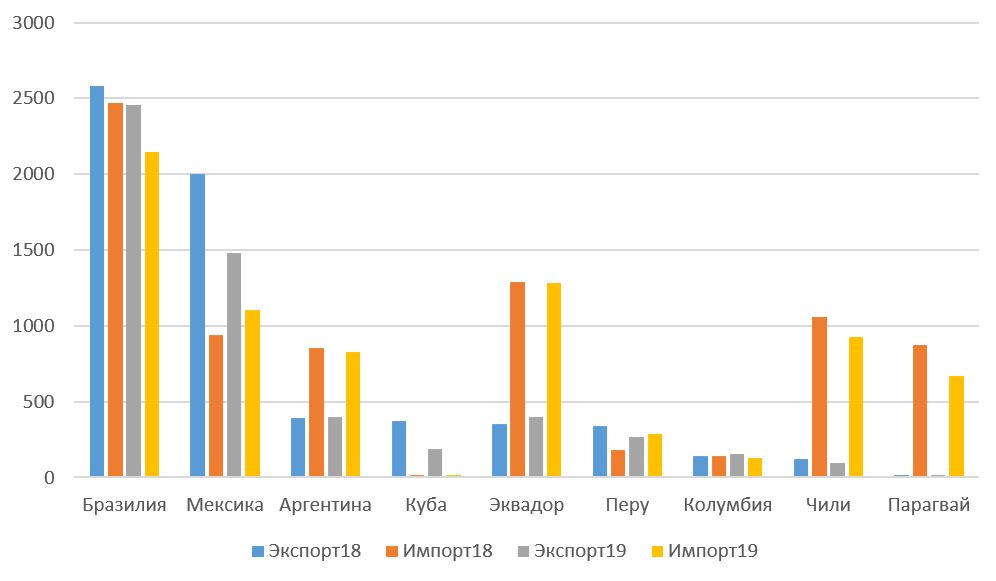

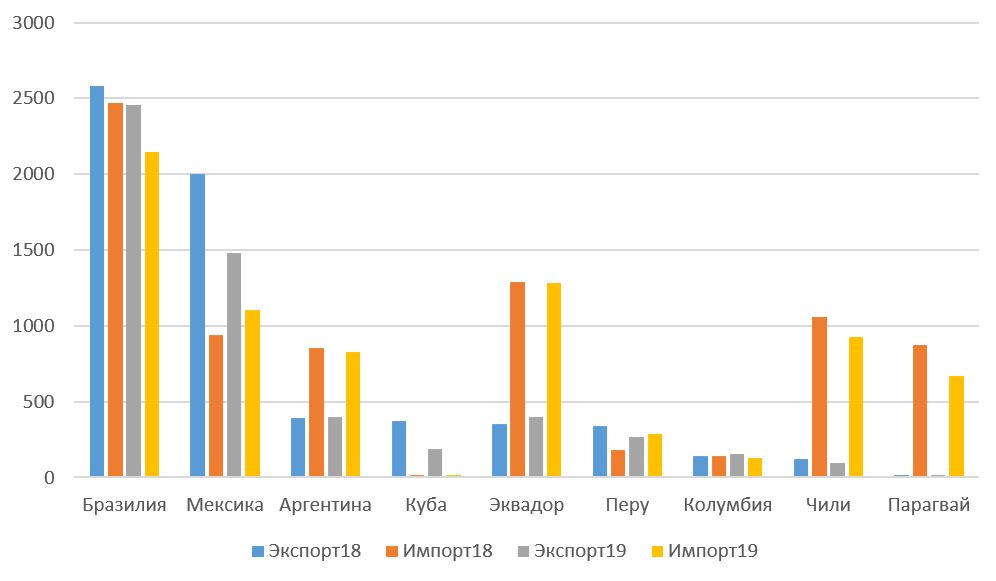

Несмотря на общие тенденции, в последние годы можно выделить некоторые особенности торговли России с отдельными странами латиноамериканского региона. Бразилия по-прежнему сохраняет позицию основного торгового партнера России, однако товарооборот с этой страной в последние годы сокращается. В тоже время растет товарооборот России с Мексикой за счет увеличения экспорта в три раза и незначительного роста импорта. Особого внимания заслуживает рост российского экспорта в Эквадор, в то время как импорт из этой страны на протяжении десятилетия находится на отметке более 1 млрд долл. за счет устойчивой работы канала поставок бананов в Россию. Стабильны ежегодные объемы импорта из Парагвая, заметен динамичный рост импорта из Чили на фоне высокого отрицательного сальдо России в торговле с этими странами. Торговля с Аргентиной остается на стабильно низком уровне. (см. График 3).

График 3. Экспорт и импорт России со странами ЛКА в 2018 г. и 2019 г., млн долл.

Источник: составлено автором на основе данных ITC TradeMap - Trade statistics for international business development. [Электронный ресурс] // Режим доступа // https://trademap.org/

Российский экспорт в страны ЛКА слабо диверсифицирован, а на две основные группы товаров приходится более 60% его объема. Основными товарами российского экспорта на латиноамериканский рынок остаются удобрения, доля которых с 2017 по 2019 гг. выросла с 31,7% до 39,7%. В ряде стран ЛКА сохраняется спрос на нефть и нефтепродукты (в основном дизельное топливо) из России, однако их удельный вес в российском экспорте сократился с 28,4% до 23,6%, а также на железо и сталь, доля поставок которых также сократилась с 21,3% до 18%. В 2019 г. статья «машины и оборудование» занимала скромные 1,6%, «электрооборудование» — 1,5%, «транспортные средства» — 0,7%, «зерновые» — 1,9% [3].

Импорт России из стран ЛКА более разнообразен. Первую строку в списке товарных групп, поставляемых из латиноамериканских стран на российский рынок, занимают «фрукты и орехи» доля которых с 2017 по 2019 гг. выросла с 18,9% до 21,2%. По второй позиции в этом списке «мясо и мясные продукты» за указанные годы отмечалось сокращение с 23% до14,7%. В 2019 г. из 7858,5 млн долл. российского импорта из ЛКА 11,8% приходилось на товарную группу «семена масличных», 7,5% — на «рыба и морепродукты», 4,3% — на «транспортные средства» и 3,5% — на «машины и оборудование» [4].

Россия, при своем богатом интеллектуальном и экономическом потенциале, практически не воспользовалась преимуществами ТЭС. За два десятилетия положительных перемен в экономических отношениях России с ЛКА не произошло: объем товарооборота незначителен, структура торговли ограничена, их доля в российском экспорте и импорте сокращалась.

Ориентиры на третье десятилетие

Учитывая рекомендации Экономической комиссии для Латинской Америки и Карибского бассейна (ЭКЛАК) по восстановлению экономики после COVID-19, предлагаем российскому бизнесу обратить внимание на следующие возможности в этом регионе.

Во-первых, рекомендуется развивать «новую энергетическую матрицу», ориентированную на чистые источники энергии. Гидроэнергетика, как важнейший из возобновляемых источников, является наиболее заметным направлением сотрудничества России с латиноамериканскими странами [5]. В ряде стран региона успешно работают гидроэлектростанции, построенные при участии ПАО «Силовые машины» и других российских компаний.

Несмотря на эту рекомендацию ЭКЛАК, следует отметить, что в странах ЛКА сохраняется большая потребность в развитии традиционных проектов энергетики, которые остаются наиболее заметным направлением сотрудничества России с латиноамериканскими странами. Ведущие российские корпорации — ПАО «Роснефть» и ПАО «Газпром» — ведут операции в Бразилии, Венесуэле, на Кубе и в ряде других стран. ПАО «Лукойл» начало свою деятельность в Мексике. Учитывая их опыт можно утверждать, что у отечественного бизнеса есть перспективы для дальнейшего расширения присутствия в этом регионе, участия в проектах производства электроэнергии, сооружения линий электропередачи и поставки отдельных видов оборудования.

Второе направление, рекомендуемое ЭКЛАК, — «городская электромобильность» — предполагает расширение парка электрических автобусов, коммерческого транспорта и легковых автомобилей. Сегодня в 10 странах региона насчитывается всего около 1300 единиц электробусов. Это направление открывает огромный рынок стран ЛКА для российских производителей электробусов марок «КАМАЗ-6282» и «ЛиАЗ-6274». У России уже есть опыт разовых поставок российского автотранспорта — например, автобусов «ПАЗ» в Никарагуа, легковых автомобилей «Лада» на Кубу, внедорожников «УАЗ» в Мексику. Для освоения автомобильного рынка ЛКА целесообразно создание в одной из крупных латиноамериканских стран, обладающей развитой дистрибьюторской и компонентной базой, индустриального хаба российских автобусов, грузовых и легковых автомобилей, мотоциклов для поставок на рынок всего региона.

Третья рекомендация ЭКЛАК — проведение цифровой революции в странах ЛКА —вызвана влиянием самоизоляции в период пандемии, увеличившей спрос на применение цифровых технологий для работы и учебы на дистанции, получения онлайн услуг здравоохранения и торговли. Перед латиноамериканскими странами стоит задача ликвидировать отставание в использовании цифровых технологий по сравнению с более развитыми странами. В этом направлении Россия может предложить широкий спектр сотрудничества по линии Министерства цифрового развития, связи и массовых коммуникаций, которое уже установило двусторонние отношения с коллегами из Перу, Уругвая, Чили и других стран региона.

ЭКЛАК рекомендует странам ЛКА развивать производственные мощности, связанные со здоровьем, включая фармацевтическую промышленность, производство медицинских устройств и оборудования. В этой сфере Россия традиционно располагает богатым опытом организации оздоровления населения и могла бы предложить странам ЛКА разные формы сотрудничества — от подготовки специалистов до создания систем санаторно-курортного лечения и реабилитации, слабо развитых в этих странах. Несмотря на, то что Россия сегодня импортирует около 80% медицинской техники, существующие более 50 крупных отечественных предприятий этой сферы могут найти своих партнеров в странах ЛКА для организации совместного производства российских разработок рентгенологического и диагностического оборудования, приборов для физиотерапии и других аппаратов.

Учитывая расширение глобального рынка биологических товаров и услуг, эксперты ЭКЛАК прогнозируют дальнейшее развитие биоэкономического потенциала ЛКА, включающего все — от сельского хозяйства, агробизнеса и производства продуктов питания до биотехнологических продуктов, связанных со здоровьем. Эта рекомендация основана на успехах Бразилии, Мексики, Чили и других стран региона в производстве и экспорте сельскохозяйственной продукции и продуктов питания в США, Китай и другим покупателям. Россия традиционно импортирует из стран этого региона орехи, мясо, цитрусовые, бананы, специи и может наращивать их объемы и расширять линейку товаров [6].

В дополнение к рекомендациям ЭКЛАК полагаем целесообразным обратить внимание на перспективы развития ТЭС в третьем десятилетии в следующих сферах. Во-первых, в нефтегазовой. Ряд стран Латинской Америки (Бразилия, Венесуэла, Мексика, Эквадор) входят в число крупнейших в мире производителей нефти, импортеров нефтепродуктов. Происходящие преобразования нефтегазового сектора этих стран открывают широкие возможности для предоставления услуг и поставки оборудования для разведки нефтеносных участков, оптимизации добычи и переработки, проектирования и строительства нефте- и газохранилищ, трубопроводов. В этих проектах могли бы успешно конкурировать не только крупные вертикально-интегрированные холдинги, но и российские инжиниринговые компании, поставщики оборудования и услуг, такие как ПАО «ОМЗ», ООО НПП «БУРИНТЕХ», АО «Октопус» и ряд других.

Во-вторых, речь идет об авиационной технике. Несмотря на сокращение авиаперевозок в период пандемии коронавируса, рынок авиаперевозок в странах ЛКА начнет свое восстановление с 2022 г., и во второй половине третьего десятилетия можно ожидать ускоренный рост авиационных перевозок. Так, в Мексике на рынке пассажирских и грузовых перевозок действуют девять авиакомпаний, одна из которых — «Интерджет» — эксплуатирует самолеты «Сухой Суперджет 100». Используя этот положительный опыт, по нашему мнению, следует более энергично продвигать в латиноамериканские страны российскую авиатехнику, в том числе продукцию и услуги холдинга «Вертолеты России», в частности — возможность поставок новых партий российских вертолетов семейства «Ми» и «Ансат». Учитывая благоприятные климатические условия, обширную акваторию латиноамериканских стран и развитие туризма, можно предположить увеличение спроса на малые летательные аппараты, гидросамолеты и автожиры, разработки которых проводятся в России, в среднесрочной перспективе.

В-третьих, стоит упомянуть оборудование для горнодобывающей промышленности. Российские компании имеют хорошие возможности для поставок горнодобывающего оборудования и техники в страны ЛКА. Учитывая высокий потенциал горнодобывающей промышленности в латиноамериканских странах и слабое развитие внутреннего производства оборудования для этой отрасли, российские предприятия могли бы поставлять на этот рынок широкий перечень оборудования (дробилки, грохота, мельницы, гравитационные концентраторы, лабораторные приборы). Перспективы есть и для российских поставщиков карьерной мобильной техники (самосвалов, экскаваторов, бурильных машин), которая в этих странах почти не производится.

Кроме того, нельзя не отметить железнодорожную технику. Перспективной областью расширения российского экспорта в некоторые страны региона обещает стать развитие инфраструктуры, в частности — железнодорожного транспорта. В 2018 г. в Аргентине при содействии ОАО «РЖД» начал работу Центр железнодорожной техники, и российская сторона подтвердила заинтересованность в планируемом строительстве железной дороги протяженностью 700 км в этой стране.

Наконец, еще одна важная статья — сельскохозяйственная техника. Несмотря на высокую конкуренцию на латиноамериканском рынке сельскохозяйственной техники, присутствие крупных игроков, долгие годы работающих в этих странах, российская техника таких производителей, как «Группа Ростсельмаш» или ООО «Концерн «Тракторные заводы», может найти своих покупателей в некоторых латиноамериканских странах.

Следовательно, ориентирами диверсификации и увеличения объемов товарооборота со странами ЛКА в третьем десятилетии предполагаются в следующие сферы: энергетика (особенно ее возобновляемые источники), электротехника, летательные аппараты, автомобили, сельское хозяйство и продукты питания, оборудование для добывающих отраслей, цифровое развитие и высокие технологии, медицина, фармацевтика и другие. Учитывая накопившийся багаж знаний в сфере культуры, науки, техники и образования, а также наличие специалистов и технологий для их передачи, Россия могла бы более активно продвигать онлайн услуги в страны ЛКА.

1. ITC Trade Map. List of products exported by Latin America and the Caribbean [Электронный ресурс] // Режим доступа: https://trademap.org/ (дата обращения: 11.01.2021)

2. ITC TradeMap, расчеты автора. [Электронный ресурс] // Режим доступа // https://trademap.org/

3. ITC TradeMap - Trade statistics for international business development. Рассчитано автором. [Электронный ресурс] // Режим доступа // https://trademap.org/ Bilateral trade between Russian Federation and Latin America and the Caribbean

41. ITC Trade Map. URL: https://trademap.org/ Bilateral trade between Russian Federation and Latin America and the Caribbean

5. См. подробнее: Школяр Н.А. Внешняя торговля России с ЛКА: состояние и перспективы /Латинская Америка. 2020. №5, с. 6-17.

6. См. Школяр Н.А. Внешняя торговля России с ЛКА: состояние и перспективы /Латинская Америка. 2020. №5, с. 6-17.