Одна из сессий Гайдаровского форума, проходившего в начале текущего года, поставила вопрос о расстановке приоритетов в новой Стратегии внешнеэкономической деятельности России. Обсуждавшаяся участниками сессии актуальность и практическая значимость данного вопроса положила начало открытой дискуссии по данной теме. Полагаясь на сочетание исследовательского и практического опыта в сфере внешнеэкономической деятельности, а также основываясь на статистическом анализе текущего состояния внешней торговли, изменениях структуры экспорта и импорта, попытаемся предположить региональные и страновые приоритеты внешнеэкономической политики на ближайшее десятилетие.

20 лет перемен

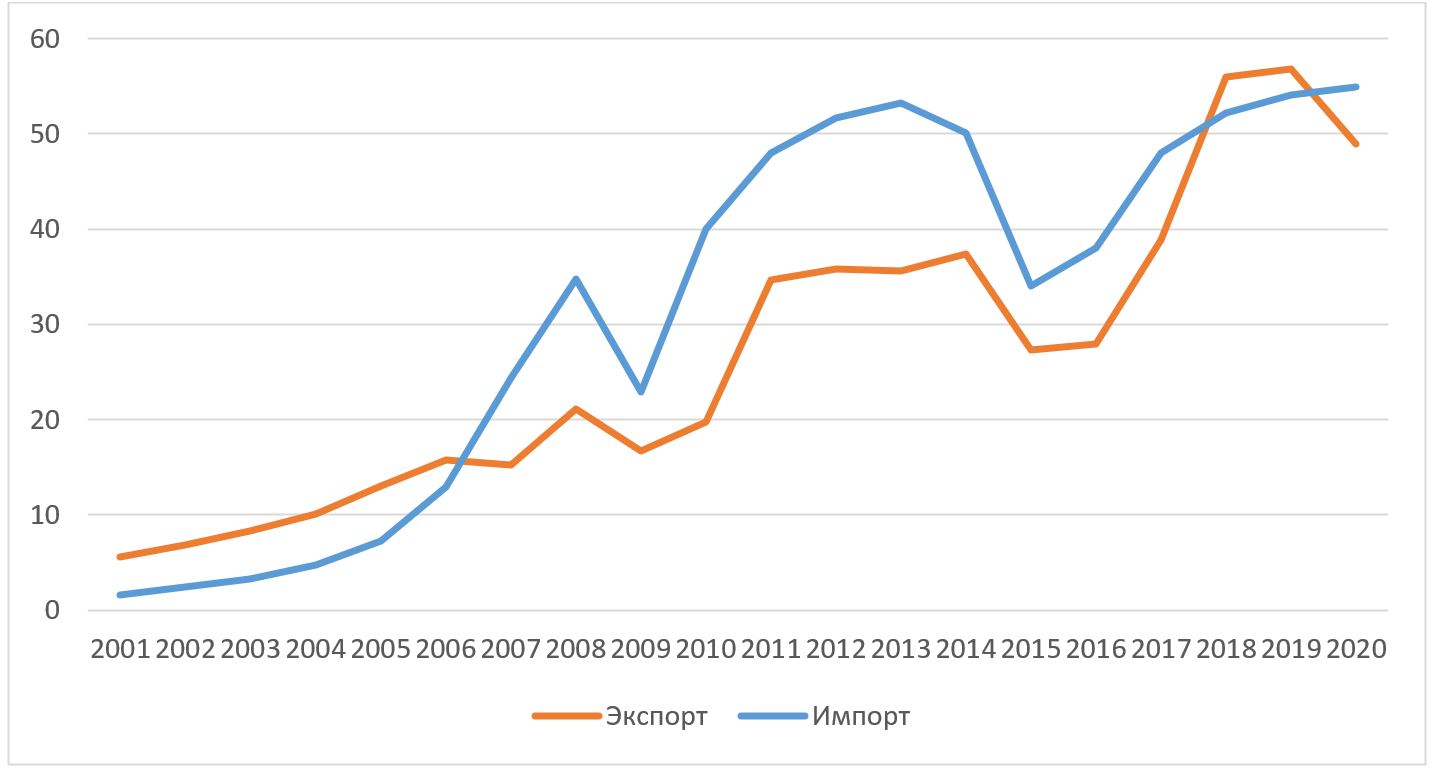

В последние два десятилетия наблюдалась неустойчивость в развитии внешней торговли России, вызванная влиянием внешних и внутренних факторов. Анализ динамики экспорта и импорта (Рис. 1) позволяет выявить периодизацию развития внешней торговли и установить эти факторы влияния. С 2001 по 2008 гг. наблюдался устойчивый рост экспорта в 4,7 раза за счет повышения цен на основные российские экспортные товары на мировых рынках. В эти годы российский импорт увеличился в 6,5 раз, что объясняется ростом внутреннего потребления и переоснащением ряда производств зарубежным оборудованием и технологиями. Этот период подъёма был нарушен влиянием глобального финансово-экономического кризиса, который в 2009 г. вызвал резкое сокращение международной торговли, в том числе России, внешнеторговый оборот которой сократился на 36%.

Рис. 1. Динамика экспорта и импорта России, 2001-2020 гг., млрд долл.

Источник: составлено автором на основе данных Trade Map — Trade statistics for international business development [2].

Посткризисное восстановление российской внешней торговли произошло за два года, и уже в 2013 г. был зафиксирован исторически максимальный товарооборот России с миром — 841 млрд долл. Следующий год стал началом нового спада во внешней торговле России по причине введения против нее экономических санкций западных стран и ответных мер. В 2016 г. экспорт и импорт сократились до показателей 2009 г., то есть до уровня глобального финансово-экономического кризиса. В последующие два года наблюдалось восстановление внешнего товарооборота России, и в 2018 г. он составил 687 млрд долл. Неожиданно возникшее новое препятствие развитию внешнеэкономических связей России — охватившая весь мир пандемия коронавируса, которая привела к самоизоляции и сокращению международной торговли. Под влиянием этого фактора товарооборот России вновь сократился до 567 млрд долл.

Россия в 2019 г. в мировом списке экспортеров находилась на 14 позиции с 2,9% в мировом экспорте, а по импорту она занимала 22 место в мире с 1,3%.

Темпы роста российского импорта в предыдущие годы оказались неустойчивыми (Рис. 1) и в абсолютном выражении увеличился с 41,8 млрд долл. до 231,5 млрд долл. Причем максимальный объем зафиксирован в 2012 г. — 316 млрд долл. Под влиянием пандемии Россия сократила в 2020 г. свой импорт на 9,4% по сравнению с предыдущим годом. Существенно изменилась география внешней торговли России — сократился удельный вес ЕС, СНГ, ЛКА, и в тоже время резко выросла доля стран Азии.

Весь 20-летний период Россия имела положительный баланс во внешней торговле. Причем устойчивое положительное сальдо характерно для торговли России с большинством ее зарубежных партнеров. В периоды роста объемов торговли сумма положительного сальдо России со всем миром увеличивалась, а во время падения —сокращалась. Исключениями в общей картине состояния внешнеторгового оборота России является отрицательный баланс России в торговле с Латинской Америкой [1] и Китаем.

Китай и другие страны Азии

Главным поставщиком товаров в Россию с 2008 г. стал Китай, обойдя за предшествовавшие пять лет Украину, Белоруссию и Германию. Причем его доля в российском импорте в 2001 г. составляла лишь 3,9%, а в 2010 г. — уже 17%. Последующий рост поставок товаров продолжал укреплять его позиции на российском рынке. В 2013 г. Россия закупила у Китая товаров на рекордную сумму — 53 млрд долл. Даже в условиях пандемии, когда весь российский импорт в 2020 г. сократился на 5% по сравнению с предыдущим годом, поставки продукции из Китая продолжили рост и составили 23,2%. Следует отметить, что российский рынок не является единственным объектом китайской экспансии — его проникновение повсеместно. Он играет значимую роль во внешней торговле многих стран — например, в США в 2018 г. его доля в импорте составляла 21,6%, а в Бразилии в 2020 г. — 21,4%.

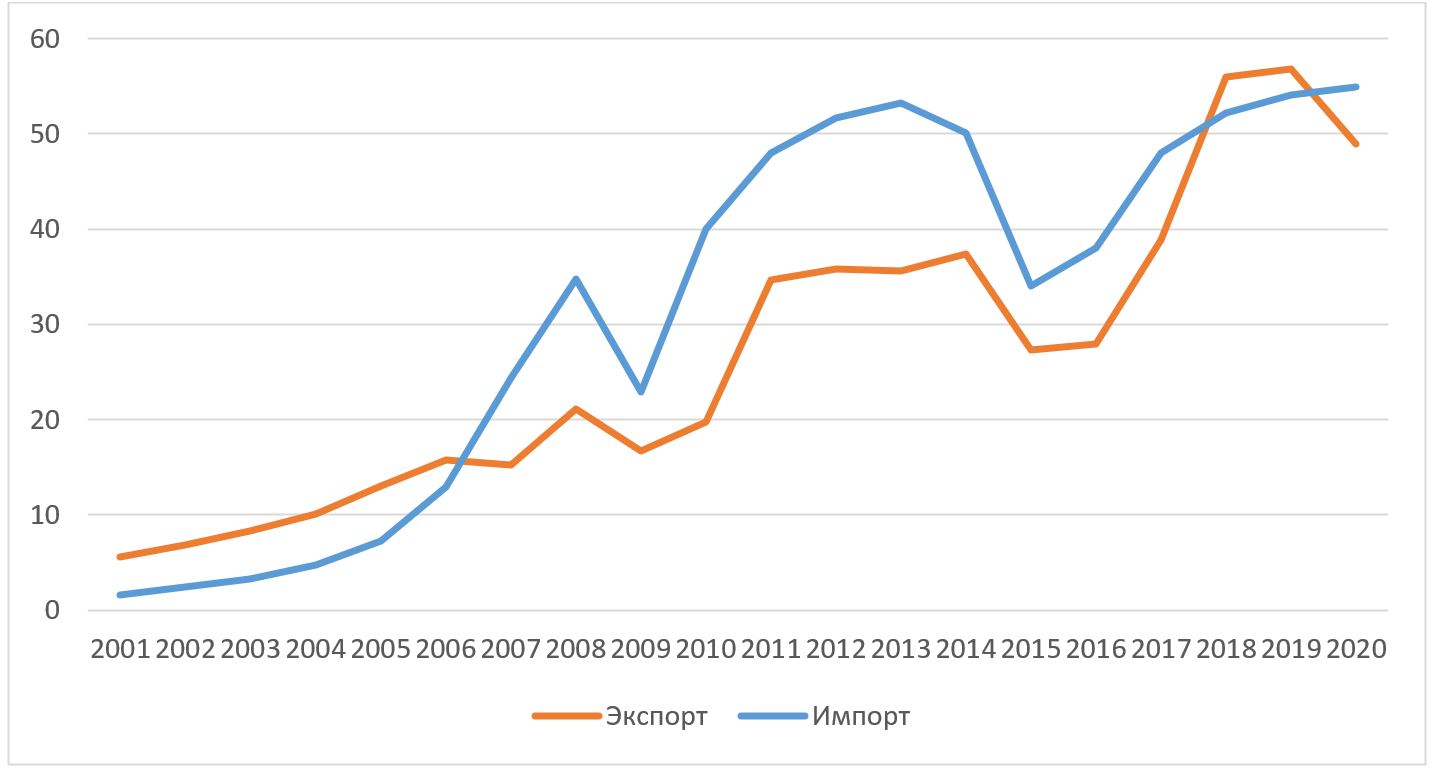

Рисунок 2. Динамика экспорта и импорта России с Китаем

Эволюция российско-китайской торговли за прошедшие два десятилетия имеет характерную динамику, отражающую рост внешней торговли Китая в мире. Исторически наблюдаемое положительное сальдо торговли России с Китаем было прервано в 2006 г. (Рис.2), после чего китайские поставки в Россию стали стремительно расти, а сальдо стало отрицательным. Несмотря на два года падения, вызванных глобальным финансово-экономическим кризисом в 2009 г. и введением западных санкций против России в 2015 г., этот рост продолжается.

Если раньше китайские поставки в Россию состояли из преимущественно потребительских товаров, то в последние годы они стали включать в себя в основном высокотехнологичные товары. Так, если в 2001 г. на «электрические машины и оборудование …» (код ВЭД 85) и «реакторы ядерные, котлы, оборудование и механические устройства …» (код ВЭД 84) приходилось 17% российского импорта из Китая, то в 2020 г. доля этих двух товарных позиций превысила 51%. Сегодня российский импорт электрических машины и оборудования поставками из Китая обеспечен на 48%, на 29% — оборудования и механических устройств, на 9% — средств наземного транспорта.

Товарная структура российского экспорта в Китай резко изменилась за прошедшие два десятилетия: с преимущественно диверсифицированной в начале столетия она стала зависимой от поставок нефти и нефтепродуктов к сегодняшнему дню. В 2001 г. на товарную позицию «топливо минеральное, нефть и продукты их переработки…» (код ВЭД 27) приходилось 8% российского экспорта в Китай, а в 2020 г. ее доля уже достигла 59,5%. Китайский рынок является главным направлением российского экспорта.

Среди других азиатских внешнеторговых партнеров выделяются Япония и Республика Корея, доля которых в российском импорте в 2020 г. составила по 3,1%, Турция — 2,2%, Вьетнам — 1,7% и Индия — 1,5%. Пандемия незначительно повлияла на позицию этих стран в структуре российского импорта и экспорта. Доля Турции в российском экспорте в 2020 г. составила 4,6%, Республики Корея — 3,7%, Японии — 2,7%, Индии — 1,7%, Вьетнама — 0,5%.

Европейский союз

Восстановление российской внешней торговли с Европейским союзом (ЕС) после глобального финансово-экономического кризиса 2009 г. прошло довольно быстро (Рис. 3). Уже в 2013 г. был зафиксирован исторически максимальный показатель товарооборота России с ЕС — 374 млрд долл. После 2014 г. развитие торгово-экономических отношений между государствами-членами ЕС и Россией находилось под влиянием введенных западными странами санкций в отношении отдельных российских компаний и граждан, а также ответных мер России в отношении ввоза отдельных видов продукции из европейских стран. Этот негативный политический фон сказался на объемах двусторонней торговли между Россией и отдельными европейскими странами. Так, в 2016 г. внешнеторговый оборот России с ЕС сократился на 47%, а с некоторыми его членами — еще больше, например, с Испанией — на 61%.

В целом с 2001 г. по 2020 г. удельный вес ЕС в российском импорте сократился с 41,7% до 34,1%, а доля этой группы стран в экспорте России — с 50,1% до 33,9%. Влияние пандемии также отразилось на торговле России с ЕС. За 2020 г. экспорт в эту группу стран уменьшился на 63 млрд долл., а импорт сократился на 6 млрд долл.

Рисунок 3. Динамика внешней торговли России с ЕС (27), 2001-2020 гг. (2021 г. — прогноз), в млрд долл.

Источник: составлено автором на основе данных Trade Map — Trade statistics for international business development.

Германия, несмотря на сокращение с 2001 г. по 2020 г. ее доли в российском экспорте с 9,2% до 5,5% и импорте с 13,9% до 10,1%, сохраняет свою позицию главного внешнеэкономического партнера России в ЕС. Под влиянием пандемии сумма поставок товаров из этой страны в 2020 г. сократилась на 6,4% и опустилась до 19,4 млрд долл., что составляет лишь половину максимальной стоимости импорта из этой страны, достигнутой в 2012 г.

Кроме Германии основными покупателями российской продукции в ЕС являлись Нидерланды — 7,4% экспорта России, Италия — 3%, Польша — 2,8%, Финляндия — 2,1%. Среди европейских партнеров России по импорту наибольшее значение в 2020 г. имели Италия — 4,4%, Франция — 3,6%, Польша — 2,3%, Нидерланды — 1,6%, Чехия —1,3%, Испания —1,2%.

США

Несмотря на непростой период в двусторонних отношениях России и США, одним из направлений, где традиционно превалирует прагматичный подход, являются торгово-экономические связи. Способствует этому высокий интерес бизнеса двух стран к продолжению взаимовыгодного сотрудничества, даже вопреки ограничениям и нетарифным барьерам.

Поставки товаров из США продолжают занимать одно из главных мест в российском импорте, их удельный вес в 2001 г. составлял 7,8%, а спустя 20 лет — 5,7%. Максимальный размер импорта из США в прошлом десятилетии был зафиксирован в 2014 г. — 18,6 млрд долл. Под влиянием санкций американские поставки в Россию в 2015 г. сократились на 42%. В последующие годы происходило постепенное восстановление импорта из США и, несмотря на пандемию, его размер в 2020 г. составил 13,3 млрд долл. Импорт из США включает самолеты, двигатели, транспортные средства и их комплектующие, а также станки, сельхозпродукцию, экскаваторы и оборудование для бурения и нефтедобычи, промышленное, сельскохозяйственное, измерительное, медицинское оборудование.

Экспорт России в США за 20-летний период в относительном выражении имел ту же тенденцию, что и импорт, но в 2020 г. он сократился на 15,4% под влиянием пандемии. В денежном выражении экспорт вырос с 4,2 млрд долл. в 2001 г. до 15,6 млрд долл. в 2015 г. После нескольких лет падения в 2019 г. российский экспорт в США поднялся до 13,2 млрд долл., причем на 50% он состоял из нефти, нефтепродуктов и мазута. Кроме того, в его структуре заметную долю составляли стальной полуфабрикат, драгоценные металлы, химические удобрения, ядерное топливо, алюминиевая продукция.

СНГ

В соответствии с Внешнеэкономической стратегией Российской Федерации до 2020 г. «Развитие двустороннего и многостороннего сотрудничества с государствами-участниками СНГ является приоритетным направлением внешнеэкономической политики». Однако, несмотря на высокую политическую волю российского правительства, состояние внешнеторговых отношений с некоторыми из этих стран свидетельствует о нежизнеспособности данной интеграционной модели в нынешних условиях. В 2001 г. на государства — партнёры России по СНГ приходилось 26,7% российского импорта, а в 2020 г. — лишь 10,9%. Удельный вес этой группы стран в экспорте России в 2020 г. при незначительных колебаниях в течении анализируемого периода остался на уровне 2001 г., то есть составил около 14,5%.

Падение показателей внешней торговли России с СНГ в первую очередь связано с Украиной, которая по политическим причинам перестала играть роль одного из основных поставщиков товаров на российский рынок. В 2001 г. на нее приходилось 9,2% импорта России, а в 2020 г. — лишь 1,6%. Участие Белоруссии и Казахстана в российском импорте неустойчиво, но в целом за два десятилетия их доля сократилась. В 2001 г. на Белоруссию приходилось 9,4%, а в 2020 г. — лишь 4,8% российского импорта. За эти годы доля Белоруссии в экспорте России почти не изменилась и составляет около 5,4%. Казахстан за прошедшие 20 лет немного уступил свое участие в российском импорте: его доля незначительно сократилась — с 4,8% до 4,2%, а в экспорте — с 2,8% до 2,2%.

Очевидно, что в будущей стратегии приоритетным направлением внешнеэкономической деятельности будет уже не СНГ, а Евразийский экономический союз (ЕАЭС), эффективность модели которого подтверждается ростом в 2015–2019 гг. на 35% взаимного товарооборота входящих в него стран.

Африка

В последние годы отмечается интерес исследовательских организаций и российских предпринимателей к странам Африки, как к перспективным партнерам торгово-экономического сотрудничества. В 2019 г. импорт из этой группы стран составил 2,9 млрд долл., из которых 63,5% приходились на тройку лидеров — ЮАР, Марокко и Египет.

Удельный вес Африки в российском экспорте вырос с 1,1% в 2001 г. до 3,3% в 2019 г., однако из 14 млрд долл. российского экспорта в этот регион основная доля приходилась на Египет (42%) и Алжир (24,5%).

Латино-Карибская Америка

В сравнении с другими регионами по объему двусторонней торговли России ЛКА занимает последнее место, уступая даже Африке. В 2020 г. поставки товаров из этого региона составляли 7,3 млрд долл., то есть 3,1% российского импорта. Основными партнерами по импорту были Бразилия (2 млрд долл.), Эквадор (1,3 млрд долл.) и Мексика (1 млрд долл.). Удельный вес этого региона в российских продажах за рубеж составляет лишь 1,4%. Под влиянием пандемии экспорт в ЛКА в 2020 г. сократился на 27% и составил лишь 4,6 млрд долл., из которых 68% приходились на Бразилию и Мексику [2]. Несмотря на невысокую долю ЛКА в совокупном российском экспорте, по ряду товарных позиций (удобрения, оборудование для энергетики, вертолеты) рынки латиноамериканских стран имеют существенное значение для российских экспортеров.

***

Можно предположить, что в ближайшее десятилетие Китай и страны Азии будут представлять основное направление внешнеторговой стратегии России. Зависимость европейских стран от единой внешнеторговой политики ЕС будет сдерживать расширение торговли России с этими странами. В то же время вовлеченность Германии, Италии и Франции в проекты инвестиционного сотрудничества с Россией будут способствовать двусторонней торговле, несмотря на вероятность новых санкций. По этой же причине США сохранят свою позицию в торговле с Россией. Возможность значительного расширения торговли с регионами Африки и ЛКА маловероятна, поскольку для этого требуются существенные российские инвестиции. Лишь концентрация усилий на крупных странах — Египте и Алжире, Бразилии и Мексике — может способствовать продвижению российских внешнеторговых интересов в этих регионах. Увеличение торговли с партнерами по ЕАЭС представляется возможным в рамках совместных проектов при условии углубления интеграции.

1. См. Школяр Н.А. Россия – Латинская Америка: эволюция торговли и влияние пандемии. Российский внешнеэкономический вестник. 2021. №3 с.57-68.

2. См. Школяр Н.А. Торговля России со странами Латинской Америки: ориентиры на третье десятилетие.